取引先管理業務の効率化

取引先の与信や管理にかかる時間を削減することで業務に集中できます。

記事公開日:2024年12月24日

最終更新日:2025年12月25日

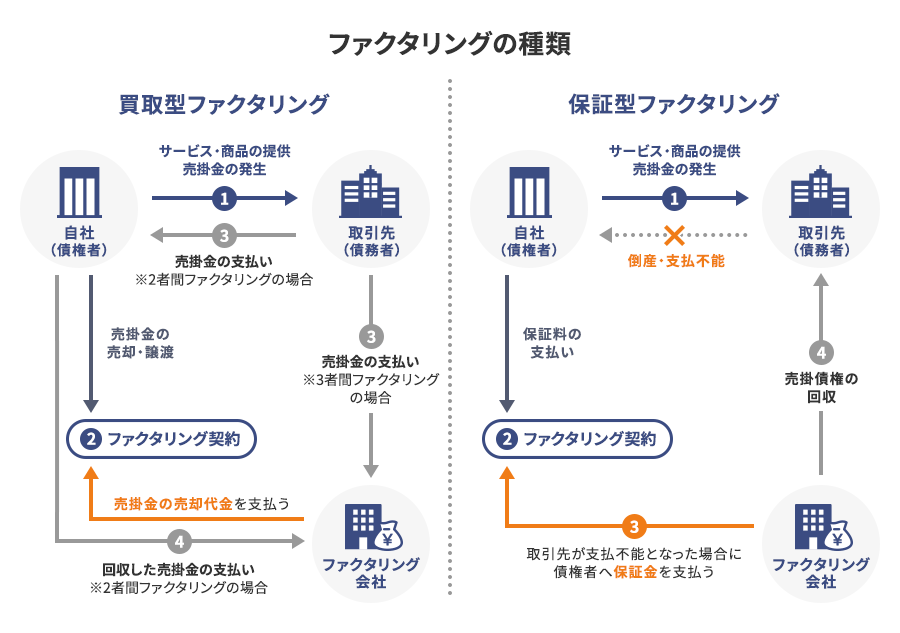

ファクタリングは、資金調達手段の一つとして知られています。ファクタリングには「買取型」と「保証型」の2種類が存在し、それぞれに特徴があります。

ファクタリングのサービスの仕組みも2種類あり、利用する際に気をつけたいポイントが異なります。本記事では、メリットやデメリットを含め、ファクタリングについて詳しく解説します。

「ファクタリング」とは、企業間の取引で生じる売掛債権(売掛金)を、ファクタリング会社に買い取ってもらい現金化、または売掛債権に保険をかけて回収を保証してもらうサービスです。

資金調達の方法でもあり、金融機関からの融資などと異なり、負債を増やす必要がありません。支払期日より前に売掛債権を現金化できるため、資金繰りを迅速に改善したい場合に用いられます。

また、貸倒リスクが高い際にも有効な手段となるでしょう。事業を運営していると、利益が出ているのに債務を支払えない場合があります。このような際、黒字倒産に陥るリスクを回避する目的で「ファクタリング」の利用を検討してみてもよいかもしれません。

「ファクタリング」には買取型と保証型の2種類があり、売掛債権を買い取るサービスを「買取型ファクタリング」、売掛債権の回収を保証するサービスを「保証型ファクタリング」と呼びます。それぞれ具体的に解説します。

一般的に「ファクタリング」とは「買取型ファクタリング」を指します。自社が保有している売掛債権をファクタリング会社へ売却し、取引先からの支払いを待つことなく売掛債権を現金化できます。

資金繰りが苦しいときに使われるケースが一般的ではありますが、設備投資などで突発的に資金が必要になった際にも用いられます。

注意すべき点としては、現金化に際して手数料がかかるほか、ファクタリング会社による審査に落ちてしまい、利用できない可能性があることが挙げられます。一方で、借入れではないことから、貸借対照表で負債として計上する必要がありません。

「保証型ファクタリング」は、「買取型ファクタリング」のように資金の調達を目的とせず、売掛債権の貸倒リスクを回避する目的で利用されるのが一般的です。

「保証型ファクタリング」では、まず自社が保有する売掛債権の保証をファクタリング会社に依頼します。その後、審査を経て、保証引受の可否、保証金額、保証料といった条件を確認します。その上で保証契約を締結し、ファクタリング会社へ保証料を支払います。また、保証型ファクタリングは、取引先へ利用が通知されることがないため、安心して利用することができます。

売掛債権に貸倒れが生じた場合は、ファクタリング会社から保証金が支払われるため、貸倒れによる損失額を軽減できます。ただし、支払遅延は保証の対象外となる場合があるため、利用する際は保証内容を事前に把握しておくことが大切です。

以下の表で違いを確認してみましょう。

| 買取型ファクタリング | 保証型ファクタリング | |

|---|---|---|

| 目的 | 売掛債権の現金化・資金繰りの改善・資金調達 | 売掛債権の貸倒リスクの回避 |

| 発生コスト | 手数料 | 保証料 |

| メリット |

|

|

| デメリット | 現金化には手数料が必要・審査結果によっては利用できない可能性がある | 支払遅延は保証対象外となる場合がある |

「ファクタリング(≒買取型ファクタリング)」は契約形態によって、利用者とファクタリング会社で契約する「2者間ファクタリング」、取引先も含めて契約する「3者間ファクタリング」の2つの方法があります。それぞれの違いについて解説します。

「2者間ファクタリング」は、自社がファクタリング会社に売掛債権を譲渡し、その債権の金額から手数料を引いて現金で受け取る仕組みです。

取引先の承認を得ずに債権を現金化できるほか、自社とファクタリング会社の間で交わされる契約のため、取引先に売掛債権を売却した事実を把握されないことがメリットです。

取引先に請求書を発行後、ファクタリング会社に売掛債権の買取を依頼し、条件や内容に合意できたら契約します。その後、売掛債権の金額から手数料が差し引かれた代金が自社の口座に振り込まれます。

その後、取引先から入金されたら、その金額をファクタリング会社へ送金することになります。

「3者間ファクタリング」は、自社とファクタリング会社から取引先に売掛債権の譲渡を通知し、取引先の承諾を得た上で売却する仕組みです。

手数料は「2者間ファクタリング」に比べて安く抑えられます。ただし、3者間の合意に基づいて契約するため、現金が手元に入るまで時間を要します。

取引先に請求書を発行後、ファクタリング会社に売掛債権の買取を依頼します。条件や内容に合意できたら、取引先に通知して承諾を得ます。その後、売掛債権の金額から手数料が差し引かれた代金が自社の口座に振り込まれます。

「2者間ファクタリング」とは異なり、取引先からの入金後にファクタリング会社へ送金する必要はなく、契約に合意した取引先がファクタリング会社へ売掛金を支払うことで完了します。

下記表でそれぞれの違いを確認してみましょう。

| 2者間ファクタリング | 3者間ファクタリング | |

|---|---|---|

| 取引先への通知 | なし | あり |

| 現金化のタイミング | ファクタリング会社へ債権を譲渡したとき | 取引先の承諾を得た後 |

| メリット | 取引先に知られずに債権を現金化できる | 債権回収をファクタリング会社へ委託できる |

「ファクタリング」には、業種や業態に関係なく利用できるという利点に加え、資金調達を検討している企業にとって、融資や借入れに比べて利用しやすい側面があります。ここでは「ファクタリング」を利用する2つのメリットを解説します。

企業間取引における「ファクタリング」のメリットの詳細は以下リンクをご確認ください

「ファクタリング」は、迅速に現金を手に入れられることが一番のメリットです。最短即日で売掛債権を現金化して口座に振り込まれるため、金融機関から融資の承認が下りるまで待てない場合など、急を要する資金需要に対応しやすいといえます。

また、買掛金の支払期限が迫っている際にも有効な手段となるでしょう。よって、喫緊の資金調達を希望する場合は、取引先の承認が不要となる「2者間ファクタリング」が適しています。

「ファクタリング」の利用において、万が一、取引先が倒産するなどして売掛債権が回収できなくなった場合でも、自社がファクタリング会社から受け取った代金を返金する義務は生じません。

一般的な手形取引では、手形の発行先となる取引先が倒産したり不渡りを起こした場合、売掛債権を有する自社が責任を問われます。

一方で「ファクタリング」は、売掛債権を売却した事業者に返済義務が生じない「ノンリコース」による契約が原則となるため、自社が責任を問われることはありません。

「ファクタリング」による資金調達にはメリットがある一方で、気をつけなければならないこともあります。ここでは、「ファクタリング」を利用するときの2つのデメリットを解説します。

「ファクタリング」のデメリットの詳細は以下リンクをご確認ください

前述した通り、「ファクタリング」には売買手数料や保証料が必要になります。

「2者間ファクタリング」の手数料は審査の結果で決まります。自社や取引先に対する信用が低いと貸倒リスクが考慮され、割高に設定される可能性があります。

売掛債権の減額を抑えたい場合は、「2者間ファクタリング」に比べて手数料を安く抑えられる「3者間ファクタリング」の利用を検討してみましょう。

いずれにせよ、現金として受け取れる金額は売掛債権の額面を下回ります。

「ファクタリング」の手数料の相場や計算方法の詳細は、以下リンクをご確認ください。

ファクタリングの手数料の相場は?費用を抑える方法や計算方法を解説

「ファクタリング」を利用すると、売掛債権以上の金額は現金化できません。

ファクタリング会社は、売掛債権の額面に準じて買取または保証を担っている事業者であり、貸金業者ではありません。

どうしても売掛債権以上の現金が必要になった場合は、金融機関からの融資など、別の資金調達手段を検討してみましょう。

「ファクタリング」には買取型と保証型があり、それぞれ違った手続きが必要になるため、企業にとっては業務が煩雑化する一因となります。そんなときは、売掛債権の未回収リスクの軽減を希望する企業向けの外部サービスを検討してみるとよいでしょう。

オリコは、企業の取引先に対する売掛金の回収を保証する「B2B決済サービス(売掛金決済保証)」を提供しています。「B2B決済サービス」を利用すれば、所定の審査の上で、売掛金の決済を保証することに加え、与信・請求・回収・入金管理・督促に係る一連の業務をオリコが一手に引き受けるため、企業間取引におけるさまざまなコストや回収リスクを軽減できます。

また、今回解説した「保証型ファクタリング」のプランも用意しています。詳しくはメールでお問合せください。

B2B決済サービス(売掛金決済保証)

取引先管理業務の効率化

取引先の与信や管理にかかる時間を削減することで業務に集中できます。

新規取引先の拡大

小規模法人や個人事業主まで取扱い、与信枠内は全額保証されます。

集金業務の効率化

督促や債権回収はオリコが行うため、未納リスクを気にせず営業活動に専念できます。

メールによるお問合せ

B2B決済サービスの新規提携に関するお問合せはこちら

商品概要資料のダウンロード

B2B決済サービスの特徴を説明した資料はこちらから。

B2Bサポートプラン

カードレスタイプ

商品を仕入れ(購入)されるお取引先さまに代わって、支払代金を立替えるサービスです。確実な代金回収が可能となり、資金計画が立てやすくなり同時に回収リスクの軽減が実現できます。

詳しくはこちら

B2B決済カード

カード発行タイプ

貴社との仕入れ(購入)決済専用オリジナルカードを発行。お取引先さまの囲い込みを実現します。

詳しくはこちら

保証ファクタリング

万一、お取引先さまが倒産しても保証範囲内であれば売掛債権を100%保証するサービスです。

詳しくはこちら

スマートプラン

売掛債権を買取り、請求・回収・督促業務を行います。収納業務の効率化につながり、未回収リスクの抑制が可能となります。

詳しくはこちら