カードローンの返済方法とは?返済シミュレーションもご紹介!

記事公開日:2021年03月29日

最終更新日:2023年06月22日

急な出費に役立つカードローン。コンビニや金融機関のATMから手軽に現金を引き出せるほか、必要であれば銀行口座にお金を振り込んでもらうことも可能です。今、必要なくても、万が一のときに役立つサービスとして、カードローンの契約をしている人も多いでしょう。

無理のないご返済をするためにも、カードローンのご返済について学んでいきましょう。また、カードローンの返済シミュレーションもご紹介します。

カードローンのご返済方法は3つの観点から考える

お金を借りる際には、ご返済のことも考えておく必要があります。カードローンを利用してお金を借りた場合にはどのようなご返済方法があるのでしょうか?

ご返済方法を考える際には、3つの観点から考える必要があります。

以下に3つの切り口の詳細をご紹介しますので、これをもとにご返済方法を見ていきましょう。

| 1. ご返済回数 | 1回 | 一括払い |

|---|---|---|

| 複数回 | リボルビング払い | |

| 2. 毎月のご返済金額に利息を含むか否か | 利息を含む | 元利定額返済方式 |

| 利息を含まない | 元金定額返済方式 | |

| 3. 毎月のご返済金額が一定か変動するか | 一定 | 定額返済コース |

| 変動 | 残高スライド返済コース |

1ご返済回数が1回か複数回か

カードローン利用時にまず考えるのが、1回で返済するのか複数回に分けて返済するのかという点です。なお返済を複数回に分ける場合は、さらに以下のように分かれていきます。

2毎月のご返済金額に利息を含むか否か

複数回に分けてご返済する場合には「元利定額返済方式」と「元金定額返済方式」のどちらかから選択します。この2つの違いは、毎月のご返済金額として設定している金額に、利息を含むかどうかです。

元利定額返済方式

元利定額返済方式は、設定したご返済金額に「利息を含む」方式です。設定した金額に利息を含むため、毎月設定した金額のみご返済することになります。ご利用金額にかかわらず、毎月のご返済金額が一定になるので、支出の管理がしやすくなるでしょう。

元金定額返済方式

元金定額返済方式は、設定したご返済金額に「利息を含まない」方式のことです。お借入れの元金が減っていくにしたがって月々かかる利息が減りますので、毎月のご返済は次第に金額が少なくなる特徴があります。

3毎月のご返済金額が一定か変動するか

ご利用金額が増えても、毎月のご返済金額を一定にする方法と、ご利用金額に応じて毎月ご返済する金額を変える方法があります。

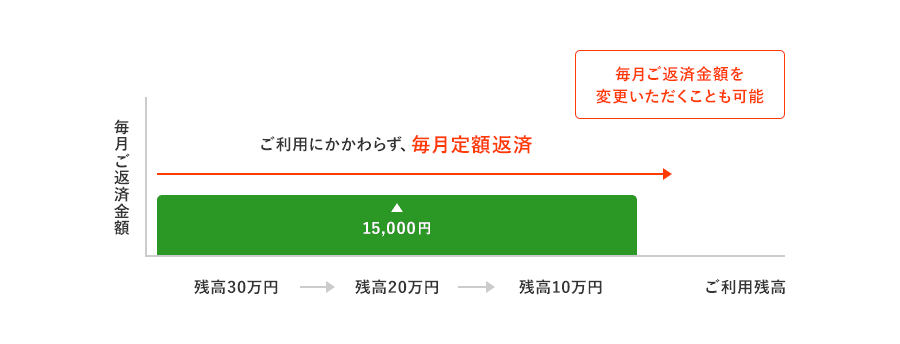

定額返済コース

ご利用残高にかかわらず、ご利用可能枠に応じて、毎月のご返済金額を千円単位で設定できます。毎月返済金額を変更することも可能です。

残高スライド返済コースに比べ、ご利用残高が増えてくるとお支払いが長期化する可能性が高くなります。知らず知らずのうちに返せないような金額まで使ってしまうことのないよう、都度ご利用残高を確認したり、毎月のご返済金額を調整したりして計画的に利用しましょう。

- ご利用可能枠30万円の場合

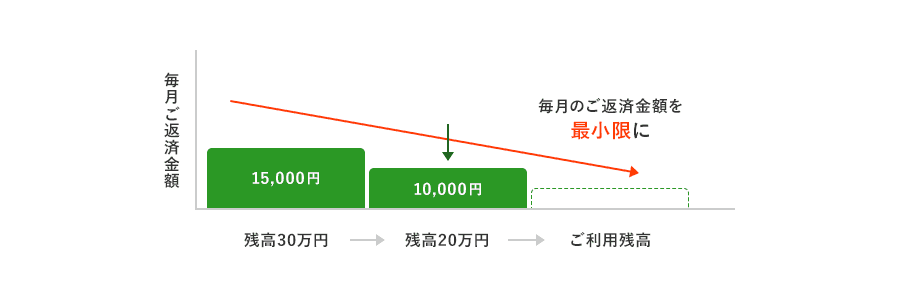

残高スライド返済コース

ご利用残高に応じて、毎月のご返済金額が最小限に設定されます。ご利用残高に応じてご返済金額が決まるので、ご返済の長期化を防ぎ、計画的にカードローンを利用することができるでしょう。

- ご利用可能枠30万円の場合

具体的にはどのようにして返済する?

カードローン作成時に指定している金融機関の口座から、引き落としとなります。クレジットカードと同様に毎月決まった日にちが引落日となります。

オリコのカードローンの場合には、毎月27日(27日が土日祝日の場合は翌営業日)が引落日です。

なお、引落日を待たずとも、ATMから早めにご返済することも可能です。

無理なく返済するためのポイントは?

続いては、無理のないご返済をするためのポイントを紹介します。

しっかりと返済計画を立てる

お借入れをする段階で、返済計画を立てることが大切です。現在の収入だけではなく、生活や娯楽費など、毎月の支出、貯金額を踏まえて考えるようにしましょう。

支出が思っていたよりも多いと、ご返済が滞ってしまう可能性が考えられます。反対に、支出が抑えられており、かつ貯金もある程度あれば、早めに完済する計画が立てられるでしょう。現状に加えて、将来起こりうる支出も考慮して計画しておくと、いざというときに安心です。

臨時返済を活用する

多くの金融機関では毎月の支払いに加えて、お金に余裕があるときに追加でご返済できるようなサービスも提供しています。具体的には「追加返済」や「繰上返済」、「臨時返済」などと呼ばれています。

ボーナスが支給された月には多めにご返済するなどの工夫をすることで、完済までの期間を短縮可能です。また、元金が減ることによって、利息の軽減にもつながります。ただし、追加返済は月々のご返済とは別のご返済です。追加返済をしたからといって、翌月のご返済がなくなるわけではないということを覚えておきましょう。

カードローンの利用前にはご返済のシミュレーションをしよう

お金を借りる際には、急な出費などで焦っているケースも多々あります。そのような場合は、ご返済のことまで考えている余裕がないかもしれません。しかし、将来の自分が困らないように、どんなに焦っていても一度冷静になってご返済時のシミュレーションを考えておく必要があります。

とはいえ、一から自分だけで試算するのは至難の業です。利息の仕組みを把握していれば自分で計算することもできますが、間違えてしまうことも考えられます。

そこで役立つのがシミュレーターです。クレジットカード会社ごとに、あるいはキャッシングサービスやローンサービスの種類ごとにシミュレーターが用意されています。

ご利用金額に応じて決まっている金利(実質年率)や、返済方式、ご利用金額、ご利用する日などを入力すると、自動でご返済のシミュレーションが計算されます。カードローンご利用前には、必ずこちらを使用してシミュレーションをしましょう。

オリコのおすすめのカードローン

- 特長

-

- オンラインでお申込みが完結!来店不要!

- 年会費無料!

- 明細書の郵送停止(Web明細)もお申込みできる!

- カード発行と同時に借入も可能!最短翌営業日にお振込!!

-

※お申込み状況により、翌々営業日以降となる場合がございます。

また、カードローンだけではなく、リボルビング払いなど、月々の返済が発生する支払い方法を選ぶ場合は、必ず事前にシミュレーションを行い、計画的に返済ができるようにしておきましょう。以下はクレジットカードのショッピング利用分をリボルビング払いにする際のシミュレーションです。

カードローンのよくある質問

カードローンを利用する前に疑問点は解消しておきましょう。疑問を持ったままだと安心してサービスを利用できないでしょう。続いては、カードローンに関するよくある質問を紹介します。

カードローンとは?

カードローンとは、銀行・信用金庫などの金融機関や、消費者金融・クレジットカード会社などの貸金業者が発行するカードを利用するローンのことです。金融機関やコンビニのATMなどで現金を引き出したり、インターネットでお借入れができたりするので、急な出費にも役立ちます。

カードローンのお申込みの際には審査がありますが、カード作成後にお借入れする際には担保や保証人は不要です。

詳細は「カードローンとは?使い方やおすすめのカードローンをご紹介!」をご参照ください。

「カードローン」と「キャッシング」に違いはあるの?

いずれもキャッシング機能を使ってお金を借りることを指すという点で違いはありません。一般的にクレジットカードのキャッシング機能を使ってお金を借りることを「キャッシング」と呼び、カードローンのキャッシング機能を使ってお金を借りることを「カードローン」と呼んでいるケースも多いですが、本来「キャッシング」とはお金を借りるサービスの総称のことです。つまり、クレジットカードを使う場合もカードローンを使う場合も、「キャッシング」をしているということです。

キャッシングについての詳細はこちらの「キャッシングとは?カードローンとの違いはあるの?」をご参照ください。

カードローンのご返済方法には何がある?

ご返済方法を考える際には、3つの切り口から考える必要があります。

カードローンを利用したら住宅ローンやオートローンの審査が通りにくくなる?

カードローンを利用しているだけでは、他のローンの審査が通りにくくなることはありません。ただし、カードローンのご利用可能枠と新規お借入れの他ローン元金を合わせた審査(返済能力調査)がございますのでご留意ください。なお、カードローンなどを使って、計画的にお金を借りて期間内に返済した情報は、お金を貸しても返済する・信用できる人物という証明にもつながるとも言えます。

ただ、ご返済が遅れてしまうとご利用者さまの信用情報に、遅延情報が登録されてしまうので、ご返済については注意が必要となります。意図せずご返済を遅らせないためにも、引落日が近くなったら、ご返済について確認しておくと安心です。

返済が遅れてしまったらどうなる?

ご返済の期日までにお金が用意できない場合、引落口座にお金が入っていなかったという意図的ではない場合など、ご返済が遅れることがあるかもしれません。遅れてしまった場合には、遅延損害金の支払いが必要になったり、ご利用者さまの信用情報に、遅延情報が登録されたりします。将来的に各種ローンが組めなくなるケースもあるため、細心の注意を払い、引き落とし前には口座を確認しておきましょう。

なお、遅れてしまったときの対応としては、お借入れをしたカードローン会社に連絡をするなど、対応が求められます。クレジットカードのお支払いが遅れたときの対応も参考になりますので、以下のページも合わせてご確認ください。

クレジットカードの支払いが遅れるとどうなる?遅れてしまったときの対処法

以上、カードローンの返済方法についてご紹介しました。カードローンは、万が一の際に大変役立つサービスです。賢く活用しましょう。

お金を借りる前にはしっかりと返済計画を立てることが大切です。収入や支出、将来的な出費も踏まえながら、具体的にイメージしていきましょう。

ローンの基礎知識をもっと見る

- カードローンとは?利用方法やメリットなど、気になるポイントを解説!

- 借入とは?個人で借入を行う方法や種類をわかりやすく解説

- 金利ってなに?借入時の金利について

- ノンバンクとは?銀行との違いやおすすめの借入方法をわかりやすく紹介

- カードローンの審査を徹底解説!オリコのカードローンについても紹介

- カードローンの使い道・用途とは?おすすめのカードローンも紹介!

- ローンとは?メリットや目的別の種類、返済、金利についても解説

- 借入残高とは?ご利用可能枠とは何が違うの?

- 「総量規制」とはどういうもの?除外貸付や例外貸付とは?

- カードローンのご利用可能枠(借入限度額)とは?増枠や審査についても解説

- カードローンのお申込みには所得証明書(収入証明書)が必要?お申込み以外でも提出が求められる?

- カードローンの返済方法とは?返済シミュレーションもご紹介!

- カードローンのメリット・注意点とは?他のローンとの違いも解説

- 「所得証明書」とはどんな書類?どうやって発行する?

- 学生でもカードローンを利用できる?注意点やおすすめカードを紹介

- カードローンの在籍確認について解説!事前に知っておきたいポイントとは

人気の豆知識

- 借入とは?個人で借入を行う方法や種類をわかりやすく解説

- キャッシングとは?カードローンとの違いや使い方をわかりやすく解説

- カードローンの返済方法とは?返済シミュレーションもご紹介!

- ショッピングリボ払いってなに?

- クレジットカードの支払いが遅れるとどうなる?遅れてしまったときの対処法

- リボ払いの一括返済とは?どんな特徴がある?繰り上げ返済との違いもご紹介

- 意外と知らないクレジットカードの魅力!メリットとデメリットとは?

- キャッシング機能とショッピング機能ってなに?どう違うの?

- ETCカードの作り方を解説!選び方やおすすめカードも紹介

- クレジットカードとは?初心者でも簡単に理解できる仕組みを解説