スマートプラン

- 売掛債権を買い取り、回収業務を代行

- 未回収リスクを抑制し、債権保全を実現

記事公開日:2025年09月29日

最終更新日:2025年09月29日

「不良債権」は一般的には金融機関で使われる言葉ですが、企業間取引において売掛金や貸付金などの債権が回収不能に陥った場合も「不良債権」と呼称されます。

不良債権の放置は、資金繰りの悪化や財務諸表への不信感を招く原因となるため、財務面に深刻な影響を及ぼします。

本記事では、不良債権の基本的な知識から、回収・処理方法、リスク回避のポイントまでを体系的に解説します。

不良債権とは、金融機関が企業に融資した貸付金などの債権のうち、回収が困難または不能と判断される債権のことを指します。

具体的には、倒産や経営悪化、長期の滞納などが原因で、回収が見込めなくなった状態の債権を指します。「債権」という意味では、企業が保有する貸付金や売掛金などの金銭債権が回収困難または不能となった場合にも「不良債権」と呼ぶこともあります。

企業間取引で「不良債権」が発生すると、将来の貸倒れに備えて「貸倒引当金」という費用を計上する必要があり、その分利益が減ってしまいます。そのため、金融機関や企業にとっては、不良債権が多いと収益が悪化する原因になります。

また、不良債権の発生は企業にとってキャッシュフローの悪化や信用力の低下を招く要因ともなります。

債権とはどういう意味?債務や物権の違い・債権回収のポイントも

企業間取引における「不良債権」には様々な種類があります。代表的な例として、売掛金の長期滞納、貸付金の返済不能などが挙げられます。

また、取引先が倒産して売掛金の入金が困難になったケースのほか、返済期限を過ぎても連絡が取れない貸付先への債権も該当します。

ここでは、企業間取引において「不良債権」になり得る勘定科目を解説します。

売上債権は、商品やサービスの提供に伴って発生する債権で、売掛金や受取手形が主な対象です。

通常は一定の期間を経て回収されますが、取引先の経営悪化や倒産により回収が滞ると、回収が困難または不能と判断されて「不良債権」として扱われます。

ただし、すぐに不良債権と判断されるわけではなく、回収の見込みがある場合は「滞留債権」として管理されます。

売掛金は企業の流動資産として多くの割合を占めるため、回収不能となった際の影響は大きく、貸倒引当金の見積や貸倒損失の処理が求められます。受取手形の場合も、不渡りが発生すれば直ちに対処が必要です。

貸付金は、企業が取引先や関連会社に対して資金を貸し付けた際に計上される債権です。一般的には、貸付契約に基づき、利息付きで返済されます。

貸付先の経営破綻や財務状況の悪化により、返済が困難になる場合には不良債権化する恐れがあります。

当然ではありますが、返済の遅延や連絡不通といった兆候を確認したら、状況に応じて貸倒引当金を設定し、回収可能性を評価することが求められます。

立替金は、取引先や社員などに代わって一時的に企業が負担した費用を指します。具体的には、顧客に代わって納付した経費や、従業員の出張費などが該当します。

基本的には返済される前提で貸し付ける金銭債権ですが、精算されないまま長期化した場合は債権として残り、最終的に不良債権となるリスクがあります。

回収の見込みが低いと判断されれば、貸倒引当金の設定や損失処理の対象となります。

未収入金は、売上以外の取引によって発生した金銭の未回収分を指し、固定資産の売却代金や保険金の受取予定額などが該当します。

売掛金と異なり、継続的な営業取引に基づくものではないため、管理が疎かになりやすく、未回収のまま長期間経過すると不良債権化するリスクがあります。

未収請負金や未収加工料、未収地代家賃については、回収できない可能性があれば不良債権として処理します。

「その他の債権」には、従業員への貸付金や保証金、仮払金などが含まれます。

取引の性質上、営業活動に直接関係しないものが多いですが、精算手続きの遅延や契約不履行があれば、不良債権に該当する可能性が高まります。

不良債権として扱われる可能性がある債権の一例は以下のとおりです。

不良債権比率とは、総債権に対する不良債権の割合を示す指標です。計算式は「不良債権の合計額 ÷ 総債権 × 100」で求められます。

不良債権の合計額 ÷ 総債権(売掛金など債権の合計額) × 100 = 不良債権比率(%)

不良債権の金額には、貸倒見込みの高い債権や貸倒損失として処理された債権が含まれます。比率が低くなるほど優良な債権が多く、比率が高くなるほど自社の財務に問題がある可能性が示唆されます。

不良債権比率をどの程度に収めるべきかは業種によって異なります。財務の健全性を測る上では、一括評価金銭債権の貸倒引当金における「法定繰入率」が指標として使われます。

なお法定繰入率は、次のような業種区分によって異なる率が定められています。

| 業種 | 法定繰入率 |

|---|---|

| 卸売および小売業(飲食店業を含む。割賦販売小売業を除く) | 10/1000 |

| 製造業(電気業を含む) | 8/1000 |

| 金融業および保険業 | 3/1000 |

| 割賦販売小売業など | 7/1000 |

| その他 | 6/1000 |

参照:国税庁

企業間取引において不良債権が発生した場合、企業は状況に応じて会計処理を行う必要があります。

処理方法は大きく分けて2つあります。1つは、回収不能が確定した債権を「貸倒損失」として費用計上する方法です。

もう1つは回収困難が予想される段階で「貸倒引当金」を設定する方法です。いったん「貸倒引当金」で処理していた不良債権を回収できた場合は「貸倒引当金戻入」します。

ここでは、貸倒損失と貸倒引当金の会計処理方法をそれぞれ解説します。

債権の回収が完全に不可能と判断された場合は「貸倒損失」として処理します。

例えば、取引先が破産や清算の手続きに入り、法的にも債権回収が見込めないケースが挙げられます。仕訳例は以下のとおりです。

例:取引先が倒産し、売掛金1,000万円が不能と見込まれる場合

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒損失 | 1,000万円 | 売掛金 | 1,000万円 |

例:取引先が倒産し、売掛金1,000万円のうち500万円の保証を受けていた場合

| 借方 | 貸方 | ||

|---|---|---|---|

| 破産更生債権等 | 1,000万円 | 売掛金 | 1,000万円 |

| 貸倒引当金繰入 | 500万円 | 貸倒引当金 | 500万円 |

回収不能とは断定できないが、将来的に回収が難しくなる恐れがある債権に対しては「貸倒引当金」を設定して処理します。

発生が見込まれる貸倒損失に備えてあらかじめ費用計上することで、損益計算書の信頼性を高め、突発的な損失の影響を軽減します。仕訳例は以下のとおりです。

例:売掛金1,000万円のうち、支払期限超過分500万円を不良債権処理する場合

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒引当金繰入 | 500万円 | 貸倒引当金 | 500万円 |

不良債権が発生すると、企業の資金繰りや経営の健全性に深刻な影響を及ぼします。売掛金を例に不良債権が引き起こす問題は以下の2つに大別されます。

売掛金は、商品やサービスを提供した後に代金を受け取る「後払い」が基本です。本来であれば、仕入れ→販売→回収という流れで運転資金が循環しますが、売掛金が不良債権となって回収できなくなると、この循環が止まってしまいます。

多くの企業では、売掛金の入金を見込んで資金を調達しているため、回収できなければさらに運転資金を調達する必要に迫られてしまい、主に借入金で資金調達する事態に陥るリスクがあります。

売掛金が回収不能となった場合、企業はその金額を「貸倒損失」として会計上で費用計上します。これにより、当期の利益が減り、企業の収益性が低下します。

売掛金は流動資産に含まれるため貸倒れによって資産が減少し、短期的な支払能力(財務健全性)に影響を与えます。よって、売掛金が不良債権化すると、利益面と資金面の両方にダメージを受けることになります。

不良債権が発生しても、すぐに諦めるのではなく、回収の可能性を探ることが重要です。

取引先に連絡を試み、進展がない場合は督促状や催告書を送付します。なお解決しない場合は裁判所を通じた手段をとり、最終的には強制執行による回収を目指すことになります。

ここでは、不良債権の回収方法について段階を追って解説します。

売掛金回収の方法とは?未払金回収に必要な手順や手続きを解説!

不良債権が生じた際には、まず取引先に直接連絡しましょう。

支払遅延が発覚した段階で、速やかに電話やメールで確認し、支払意思の有無や資金繰りの状況を把握することで、合意形成を図りながら対応を進めます。

記録を残す観点で文書での連絡が望ましいでしょう。もし法的手段が必要になった場合には、このときに残した記録が有効になります。

取引先に連絡しても進展が見られない場合、次の手段として督促状の送付が有効です。

督促状は債権回収の意思を伝える文書であり、取引先に対して事実に基づいた具体的な対応を促します。督促状には支払期日や支払方法などを明記します。法的証拠能力を確保する目的で内容証明郵便で送付しましょう。

督促状の詳しい書き方は、下記リンクの記事でご確認ください。

督促状の書き方は? 催促状との違い、未回収時の対処法も解説!

督促状によっても支払われない場合は、より強い法的性格を持つ催告書の送付を検討します。

催告書は、一定の猶予期間を設けたうえで、履行がなされなければ法的手段を講じる旨を通告する書類です。催告書の送付後に支払われれば訴訟等を回避できるため、企業にとっては費用・時間の面でも有効な解決手段となります。

なお、催告書も内容証明郵便での送付が一般的です。

法的手段に移行する前段階として、裁判所を介した民事調停による解決を図る選択肢があります。

民事調停は、第三者である調停委員が間に入り、債権者・債務者双方の意見を聴取しながら合意形成を図る制度です。調停により分割払いや返済猶予などの柔軟な解決策を取りやすく、訴訟に比べて迅速かつ低コストで処理が進む利点があります。

調停成立時には調停調書が作成され、確定判決と同等の効力を持ちます。

支払督促は、裁判所を通じて行う簡易な金銭請求手続きであり、債務者に対して支払いを促す法的手段です。通常の訴訟とは異なり、書面のやり取りのみで進行するため、費用や手間を抑えて迅速な解決を図れます。

債権者は管轄の簡易裁判所に申立書を提出し、債務者に送達された督促に対して異議がなければ、仮執行宣言を経て強制執行が可能になります。

支払督促の詳細は、下記リンクの記事でご確認ください。

交渉や督促、調停などの手続きでも回収が進まない場合は、最終的に訴訟の提起を検討します。民事訴訟を通じて判決を得ることで、債権の存在が法的に認定され、強制執行に移行するための根拠が得られます。

訴訟にかかる時間とコストは案件ごとに異なりますが、いずれの訴訟でも契約書や請求書、督促記録などの証拠書類を裁判所に提出する必要があります。

これまでに講じてきた手段をもってしても債務が履行されない場合は、強制執行による解決を目指します。

強制執行は、裁判所の判決や調停調書などの執行力ある債務名義に基づき、債務者の財産から債権を回収する法的手段です。

差押えの対象には、不動産や動産、債務者の預金口座、給与などが含まれます。申立てにより裁判所が執行官を通じて執行を実施し、回収額が債権者に分配されます。

ただし、他の債権者による差押え状況や取引先の資産状態などが影響し、回収できないケースもあり得ます。

不良債権であっても、状況によっては回収が見込めるケースがあります。

迅速な対応により交渉の余地を残せたり、連帯保証人や担保の存在によって請求の実効性が高められたりする場合があります。また、債務者の収支状況を把握できれば、返済計画の立案や回収交渉にも活かせます。

ここでは、不良債権を回収できる可能性があるケースを3つに絞って解説します。

不良債権の回収は、迅速な対応が極めて重要です。

取引先の支払遅延が判明した段階で即座に連絡を取り、支払意思の確認や事情の把握に努めることで、対応の選択肢が広がります。

例えば、分割払いへの切り替えや支払期日の再設定など、柔軟な交渉が可能なうちに対応すれば、信頼関係を維持しながら回収できる可能性が高まります。

また、初動が早ければ、債務者側も誠意をもって協議に応じやすく、法的手段に進む前の解決が望めるほか、取引先に自社債務の優先度を上げてもらう目的においても迅速な対応が効果的です。

債権に連帯保証人や担保が設定されている場合、回収の見込みが高まります。

連帯保証人がいれば、主債務者が支払不能に陥っても、保証人に対して同等の請求が可能です。特に連帯保証では、主債務者と同等の義務を負うため、債権者にとっては強力な担保手段となります。

一方、担保付き債権であれば、不履行時には担保物を売却することで債権を回収できます。例えば、不動産や売掛金債権などが担保に設定されていれば、回収の現実性が高まります。

こうした情報は与信管理の段階で事前に整備しておくことが望ましいです。

債務者の収支状況を正確に把握できる場合は、回収できる可能性が高くなるでしょう。

例えば、取引先の財務諸表や資金繰りに関する情報を入手できるケースでは、返済能力の有無を客観的に判断しやすくなります。

また、一時的な資金難であっても、今後のキャッシュフローの改善が見込まれ、黒字転換が予測できる場合には返済計画を立てる根拠になります。

いずれにせよ、債務者の主要な収入源や取引先情報を把握しておけば、回収交渉や担保設定の材料としても有効になるでしょう。

不良債権の中には、回収の見込みが極めて低く、法的にも実務的にも対応が難しいケースがあります。例えば、消滅時効の完成、取引先の破産手続き開始や資産欠乏などが該当します。

ここでは、不良債権の回収が困難になるケースを3つに絞って解説します。

債権には一定の期間が経過すると、法的に回収請求ができなくなる「消滅時効」が定められています。

具体的には、商取引に基づく債権は通常5年、個人に対する貸付債権は10年で時効が成立します。債務者が債務を認めたり、一部でも支払ったりすれば、時効の進行はリセットされます。

時効の成立後に債務者が時効を主張すれば、債権は消滅してしまうものの、時効は内容証明郵便の送付や裁判所を通じた請求により中断できます。

消滅時効の詳細は下記リンクの記事でご確認ください。

売掛金の時効は何年?中断・停止措置や時効成立を防ぐ方法を解説!

取引先が破産や民事再生、会社更生といった法的な倒産手続きを開始した場合、債権者はその手続きに従って対応する必要がありますが、回収は困難になります。

破産手続きでは債権届出を行い、配当を受けられる可能性がありますが、回収できるのはごく一部にとどまります。

民事再生や会社更生の場合には、計画案に基づいて一部の債権が返済される余地があります。ただし、再生計画の適用を受けると未収の債権が切り捨てられることに注意が必要です。

いずれのケースでも債権届出の期限や手続きの進行に注意し、適切な処理と損失計上を行う必要がありますが、対応を誤ると債権が失効する恐れもあります。

取引先の支払能力が著しく低いケースでは、実質的に回収の見込みはありません。

例えば、廃業の状態で連絡も取れず、資産もほとんど確認できないケースが該当します。当然ではありますが、経営破綻や債務超過、債務者の死亡や行方不明なども回収可能性は著しく低いです。

法的手段による強制執行も効果が薄く、かえって費用倒れになる可能性があります。こうした事態を未然に防ぐためにも、与信管理や事前調査を強化しましょう。

なお、取引先の支払能力については債務者以外も含めて検討し、連帯保証や担保による返済が可能だと判断できた場合には回収を目指しましょう。

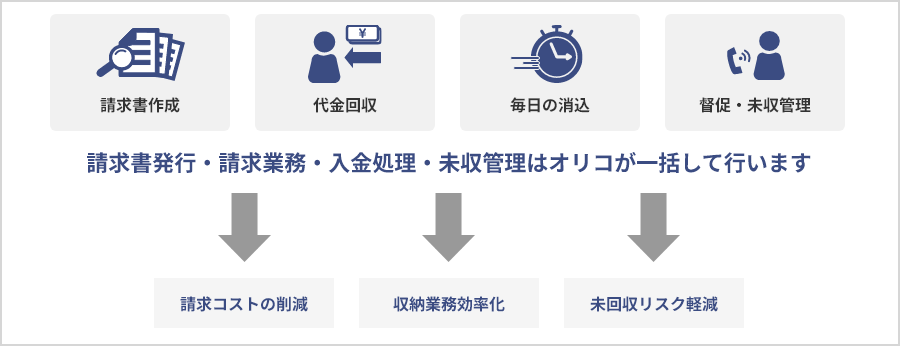

不良債権の発生リスクを抑えつつ、請求・回収業務を効率化したいと考える企業にとって、オリコの「スマートプラン」は有力な選択肢です。

「スマートプラン」では、売上債権の管理から請求、入金確認、万が一の延滞対応までを一括して代行しています。業務の負担軽減はもちろん、支払遅延や未回収リスクへの備えとしても有効です。

また、オリコによる与信審査や保証機能も備えているため、社内の与信管理体制が不十分だったり、債権管理に関する知識やリソースが限られたりする企業でも、効率的かつ安定的な回収が期待できるサービスです。

企業間取引において、売掛金や貸付金などの債権が回収不能に陥った場合に生じる「不良債権」を放置しておくと、資金繰りの悪化や信用力の低下を招きます。

取引先との継続的な信用取引を維持しつつ、不良債権の発生リスクを軽減したい企業には、オリコの「B2B決済サービス」の活用が効果的です。

オリコの「B2B決済サービス」では、企業間取引における代金回収をオリコが担保することで、支払遅延や貸倒れのリスクを最小限に抑えられます。資金回収の確実性が高まることで、キャッシュフローの安定化にも寄与します。

不良債権の発生を抑えたい企業にとって、オリコの「B2B決済サービス」は有用な手段となるでしょう。

B2B決済サービス(売掛金決済保証)

取引先管理業務の効率化

取引先の与信や管理にかかる時間を削減することで業務に集中できます。

新規取引先の拡大

小規模法人や個人事業主まで取扱い、与信枠内は全額保証されます。

集金業務の効率化

督促や債権回収はオリコが行うため、未納リスクを気にせず営業活動に専念できます。

メールによるお問合せ

B2B決済サービスの新規提携に関するお問合せはこちら

商品概要資料のダウンロード

B2B決済サービスの特徴を説明した資料はこちらから。

B2Bサポートプラン

カードレスタイプ

商品を仕入れ(購入)されるお取引先さまに代わって、支払代金を立替えるサービスです。確実な代金回収が可能となり、資金計画が立てやすくなり同時に回収リスクの軽減が実現できます。

詳しくはこちら

B2B決済カード

カード発行タイプ

貴社との仕入れ(購入)決済専用オリジナルカードを発行。お取引先さまの囲い込みを実現します。

詳しくはこちら

保証ファクタリング

万一、お取引先さまが倒産しても保証範囲内であれば売掛債権を100%保証するサービスです。

詳しくはこちら

スマートプラン

売掛債権を買取り、請求・回収・督促業務を行います。収納業務の効率化につながり、未回収リスクの抑制が可能となります。

詳しくはこちら