借入とは?個人で借入を行う方法や種類をわかりやすく解説

記事公開日:2020年01月31日

最終更新日:2024年03月24日

誰しもが一度は「借入」という言葉を見たり聞いたりしたことがあるでしょう。しかし、実際のところ「借入」の定義や種類については詳しく理解できていないという方もいらっしゃるのではないでしょうか。また、個人で借入を行いたいものの、借入先の選び方や方法がよく分からないという方もいらっしゃるかも知れません。今回は「借入」とは何か、そして借入の方法や借入先の種類について紹介します。

借入とは

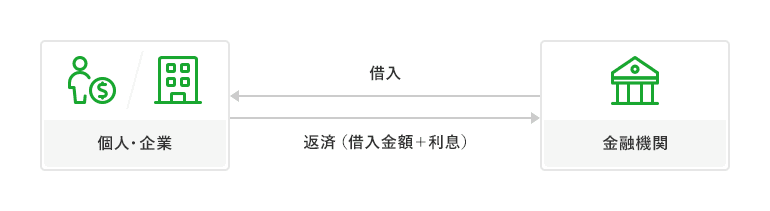

「借入」とは、個人および企業が、銀行やクレジットカード会社などの金融機関からお金を借り、生活や企業活動の資金にすることを指します。本来は、単純に「お金や品物を借りること」を意味する言葉ですが、基本的には「金融機関からお金を借りる行為」を意味することがほとんどです。

「借入」の例として、事業の運転資金として銀行から受ける融資や、生活資金の補充などに利用するクレジットカードのキャッシングなどがあります。

「貸付」「融資」との違い

「借入」の他に「貸付」「融資」という言葉もあります。どちらも基本的な意味に大きな違いはありませんが、お金を借りる側の視点では「借入」と言い、金融機関のように貸す側の視点では「貸付」「融資」等と言います。

金融機関からお金をお借入れした場合、決められた金利(貸付の利率)に基づいた利息が発生するため、お借入金額に利息を含めた額をご返済することになります。

借入とローンの違い

「借入」と混同されがちな言葉として、「ローン」が挙げられます。「ローン」には「何かを貸す」という意味があり、金融機関においては、「お金を必要とする人にお金を貸し出す商品」のことを意味します。つまり「借入」がお金を借りる行為全般を表すのに対し、「ローン」は借入の手段の1つとして提供される商品という位置づけです。例えば住宅を建てる際に使う「住宅ローン」や、お子さまの学費のお支払いに使う「教育ローン」などがあります。

ローンについて、詳しくは以下の記事をご覧ください。

また、オリコのローンについては以下のページで紹介しています。

借入の区分について

金融機関においては、お金を貸し出す商品を「ローン」と呼びます。ローンは、お借入れをする人のニーズや用途に合わせて、以下の3つに区分されます。

- 借入先による区分

- 使用目的による区分

- 担保の有無による区分

3つの区分について、順番に見ていきましょう。

借入先による区分

「借入先」とは、借入を行う相手となる企業や機関のことを指す言葉です。

借入先は、銀行や信販会社、クレジットカード会社などの「民間の金融機関」と、住宅金融支援機構、年金住宅福祉協会、地方自治体などの「公的機関」に区分されます。

使用目的による区分

ローン商品の種類は、カードローンやフリーローンなど「目的が自由なもの」と、住宅ローンや教育ローンなど「目的が限定されるもの」に分けられます。

住宅ローンなど目的が限定されたローンは、その利用目的を証明するため、不動産売買契約書や建築工事請負書、建物の図面など物件に関する書類の提出が求められることがあります。

目的が自由なローンでも、サービスによっては本人確認書類や収入状況を確認できる書類の提出が求められます。

担保の有無による区分

借入時に担保の提供が必要な「有担保ローン」と、担保提供が不要な「無担保ローン」があります。担保とは借りたお金の返済が不可能になった場合に備え、金融機関が貸したお金を回収できるように、返済手段をあらかじめ確保することで、「有担保ローン」の代表的なものとして住宅ローンが挙げられます。仮に住宅ローンが支払えない場合には、その土地や建物が担保になります。一方で、担保が必要ない「無担保ローン」には、子供の入学金や教材費に使う教育ローンがあります。

借入先の種類について

ここでは民間の金融機関を中心に、借入先の種類と代表的な商品について紹介します。

- 貸金業者からの借入

- 銀行からの借入

- 公的機関からの借入

各金融機関の特徴や商品について、解説します。

貸金業者からの借入

代表的な借入先の一つとして挙げられるのが「貸金業者」です。

クレジットカード会社や信販会社、消費者金融などが貸金業者にあたります。

クレジットカード会社からの借入

クレジットカード会社から借入を行う場合は、「キャッシング」という形でお金を借りることになります。キャッシング機能が付与されたクレジットカードを所持していれば、提携先の金融機関のATMや、近くのコンビニのATMでお金を引き出すことができるため、急にお金が必要になったときに大変便利です。クレジットカードにキャッシング機能が付いていない場合も、所定の審査を経て後から機能を追加できます。

キャッシングには利息が発生し、利息は借りた額やカードの種類に対して変動するため、キャッシングをする際には各クレジットカード会社の公式サイトであらかじめ確認をしておきましょう。

オリコカードのキャッシングについては、以下のページをご覧ください。

すでにオリコのクレジットカードをお持ちの方で、キャッシング機能を追加したい方はeオリコの「ご利用可能枠増枠」メニューからお申込みが可能です。

キャッシングについて更に詳しく知りたい方は、以下の記事をご覧ください。

信販会社からの借入

信販会社とは、信用販売の取引を主な業務として行っている会社のことですが、クレジットカードやカードローンの発行、融資商品(目的ローン・フリーローン)の取り扱いをしている会社も多くあります。

消費者金融からの借入

消費者金融とは、カードローン融資など主に個人への融資を行う会社です。会社によって細かいサービス内容は異なりますが、融資可能な金額の範囲内で何度も借入ができ、コンビニ等のATMやインターネットを使った借入も可能です。

銀行からの借入

利用者の目的に幅広く対応できるのが、銀行ローンの特徴です。

銀行には、住宅ローンや教育ローンなど、様々な目的に合わせたローンの他に、お金の使い道が自由なフリーローン、カードローンがあります。

銀行からお金を借りる際にはいくつか書類を提出する必要があり、代表的なものとしては本人の確認書類(運転免許証・健康保険証・パスポートなど)や、所得証明書類(源泉徴収票・給与明細書・確定申告書など)が挙げられます。書類の提出後にローンの審査が行われますが、申込者の勤務年数などの個人情報、他社からの借入状況、過去の申込履歴も調査されます。

公的機関からの借入

日本では、生活困窮者の支援などを目的として、様々な融資制度が設けられています。多くの場合、低金利に設定されていたり、金利がかからなかったりすることが特徴ですが、誰でも利用できるわけではなく、生活に困窮していたり、特別な事情があったりする場合など、条件が限られていることには注意しましょう。

借入先の選び方

お金を借りようと思っても、数あるお借入先の中でどこを選べば良いか悩む方も多いことでしょう。適切にお借入先を選ばなければ、希望通りの金額を借りられなかったり、負担の大きな返済方法を余儀なくされたりする可能性も考えられます。続いては、お借入先の選び方について紹介します。

自分に合った借入先を選ぶうえで意識したいポイントを2つ紹介します。

- 借入目的を明確にする

- 借入をする際に重視するポイントを考える

借入目的を明確にする

お借入先を選ぶ際に大切なポイントとなるのが、お借入目的を明確に定めることです。目的が定まっていれば、必要な金額や使用用途、ご返済スケジュールも明確になるはずです。また、お借入先や商品によっては、そもそも使用用途が定められていることがあります。

例えば、住宅を購入する場合は住宅ローンを活用するのが一般的です。住宅ローンは、住宅購入に関する費用のみに活用できます。そのため、生活費としてお借入れしたいといったケースでは活用できません。

万が一の備えとして借入する場合は、フリーローンやキャッシングなど、使用用途が定められていないタイプを選ぶ必要があります。ただ、だからといって無計画に借りるのではなく、お借入れする前の段階で、何のためにいくらお金が必要なのかを整理し、お借入金額やご返済スケジュールをしっかりと考えておきましょう。そのうえで、自分にとって最適な借入先を吟味することが大切です。

ご参考までに、キャッシング(カードローン)における使い道や用途については以下の記事をご覧ください。

借入をする際に重視するポイントを考える

お借入れをするにあたって、どこに重点を置くかは人それぞれです。例えば、できるだけ利息を抑えて返済していきたいと考える人もいるでしょう。その場合は、金利(貸付の利率)が低いローン商品を選ぶ必要があります。お借入金額によっても金利が異なるため、各社の商品を比較することが大切です。

その他、急な入り用が発生して今すぐにでもお金を借りたいというケースも考えられます。ローン商品の中には迅速に審査が行われ、通過すればすぐにお借入れできる商品もあります。借入先を選ぶ際には、審査から借入までの期間がどの程度かかるのかもチェックするようにしましょう。

オリコのカードローン「CREST」ではカード発行と同時にお借入れのお申込みが可能。最短で翌営業日からお借入れができます。

詳しくは以下のページをご覧ください。

借入に必要な審査について

お借入れをする際には、必ず審査を受けなければなりません。金融機関は審査によって、ご返済が可能か否かの判断を行います。審査基準や審査に必要な内容は、借入先によって異なるため一概には言えませんが、一例として以下の項目が挙げられます。

- 個人情報(氏名/生年月日/住所/家族構成など)

- 勤務先情報(勤務先名称/勤務先住所/年収など)

- 返済能力(借入状況/返済履歴など)

いずれも、借入をするにあたって欠かせない項目です。本人の返済能力に見合わない額を借りてしまうことで困窮することがないように審査が行われるので、必ず正確な情報を伝えるようにしましょう。

カードローンの審査については以下の記事をご覧ください。

1審査に関連する信用情報とは

信用情報とは、個人の信用状態を客観的に表す情報のことで、指定信用情報機関と呼ばれる第三者機関がこれらの情報を一括で管理しています。指定信用情報機関には「株式会社日本信用情報機構(JICC)」と「株式会社シー・アイ・シー(CIC)」の2社があり、貸付を行う金融機関はいずれかの指定信用情報機関に加盟して、顧客の信用情報を提供することが義務づけられています。

なお、オリコが加盟している指定信用情報機関は「株式会社シー・アイ・シー(CIC)」です。

信用情報は、貸付を行う際やクレジットカードを発行する際などに、金融機関が審査のために参照します。審査は信用情報以外の情報も用いて総合的に実施されますが、信用情報に登録された事実をもとに審査が行われるということは覚えておきましょう。

信用情報について、詳しくは以下の記事をご覧ください。

お借入れしたお金のご返済方法

お借入れの主な返済方法は、「ご返済回数」「毎月のご返済金額に利息を含むか否か」という観点から考える必要があります。

| 1. ご返済回数 | 1回 | 一括払い |

|---|---|---|

| 複数回 | 分割払い リボルビング払い |

|

| 2. 毎月のご返済金額に利息を含むか否か | 利息を含む | 元利定額返済方式 |

| 利息を含まない | 元金定額返済方式 |

-

※元金定額返済の場合、毎月の返済金額に利息が加算されることになります。

1ご返済回数が1回か複数回か

借入する際にまず考えるのが、1回で返済するのか複数回に分けて返済するのかという点です。まとめてお金を借りて、複数回に分けて返済する方も多いでしょう。複数回でご返済する場合には分割払いもしくはリボルビング払いとなります。

リボルビング払い(リボ払い)とは?

リボルビング払い(リボ払い)とは、ご利用代金や利用件数にかかわらず、毎月ほぼ定額で支払う方法のことです。リボ払いを指定した場合、毎月のお支払金額(弁済金)がほぼ定額になるため、支出管理がしやすくなります。今すぐに商品を購入したいけれど、直近で月々のお支払金額は増やしたくないという場合は、リボ払いが強い味方になるでしょう。

| 毎月のお支払金額 | お支払回数 | メリット |

|---|---|---|

| 毎月ほぼ一定の金額 | お支払金額やご利用残高によって変動する | 使いすぎた場合もお支払金額をほぼ一定にできるので安心できる |

リボ払いについて、詳しくは以下の記事をご覧ください。

オリコの場合、ご利用分を後からリボ払いに変更できる「あとリボ」というサービスもご用意しています。毎月のご返済金額を調整したい場合に便利なサービスです。キャッシングご利用分のうち1回払いについてはあとリボを利用するこができます。

2毎月のご返済金額に利息を含むか否か

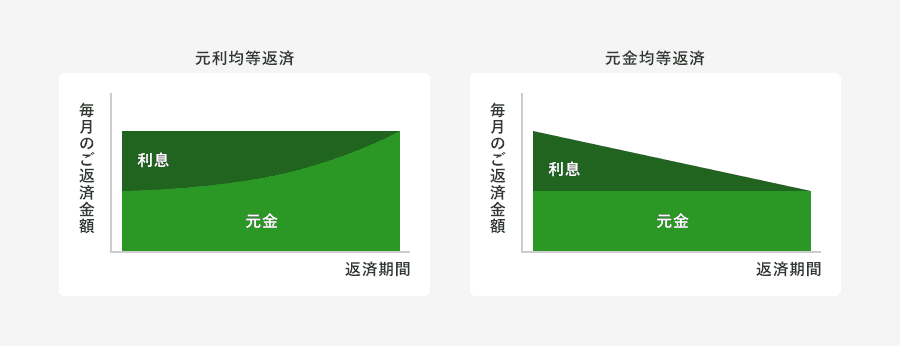

複数回に分けてご返済する場合には「元利定額返済方式」と「元金定額返済方式」のどちらかから選択します。この2つの違いは、毎月のご返済金額として設定している金額に、利息を含むかどうかです。

- 返済金額に利息を含むのが、「元利定額返済方式」

- 返済金額に利息を含まないのが、「元金定額返済方式」

それぞれの方式について順番に解説します。

元利定額返済方式

元利定額返済方式は、設定したご返済金額に「利息を含む」方式です。設定した金額に利息を含むため、毎月設定した金額のみご返済することになります。

元利定額返済方式のメリットは、毎月の返済金額が一定であるため、支出管理がしやすく、返済計画を立てやすいという点です。

元金定額返済方式

元金定額返済方式は、設定したご返済金額に「利息を含まない」方式のことです。お借入れの元金が減っていくにしたがって月々かかる利息が減りますので、毎月のご返済は次第に金額が少なくなる特徴があります。

元利定額返済方式と異なり毎月の返済金額が変動するため、細かく支出管理をしたい場合はその点も加味して計画を立てる必要があります。

借入の注意点

お金が必要な時に金融期間からお借入れができるサービスは非常に便利ですが、上限なく借りられるわけではありません。ここでは、お借入れの注意点について、以下の2点を解説します。なお、今回は貸金業者からの借入における注意点を中心に解説します。

- 貸金業者からの借入には「総量規制」がある

- 違法な業者は絶対に利用しないこと

貸金業者からの借入には「総量規制」がある

貸金業者からの借入においては、総量規制によって、お借入れできる総額が年収の3分の1と定められています。例えば、年収が300万円ある場合は、100万円まで借入可能です。定められている対象はお借入総額のため、A社で30万円、B社で50万円借りていれば、C社で借りられるのは20万円までとなります。

上限に達してしまうと、それ以上のお借入れはできません。本当にお金が必要なときにお借入れができるように、上限の金額に対して余裕を持たせておく必要があります。そのため、自分の収入や支出を把握して、必要最低限の金額だけをお借入れするよう意識しましょう。

参考: お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】 | 日本貸金業協会

総量規制について、詳しくは以下の記事をご覧ください。

違法な業者は絶対に利用しないこと

貸金業者の中には即日融資や低金利など魅力的なサービスを謳う会社も存在していますが、「闇金融」と呼ばれる違法な業者を利用してしまうことがないよう、慎重に借入先を選ぶようにしましょう。貸金業を営むことができるのは、貸金業者として国や都道府県に登録された業者のみです。登録されている貸金業者は、金融庁や日本貸金業協会のWebサイトから確認できますので、利用を検討する場合は貸金業者として登録されているか必ず確認しましょう。

オリコでお借入れをする方法

オリコでお借入れする場合には以下の方法があります。

- クレジットカードのキャッシング機能で借りる

- 各種目的ローンで借りる

それぞれの方法について、細かく解説します。

クレジットカードのキャッシング機能で借りる

クレジットカードには、お買い物などのお支払いで活用できる「ショッピング機能」以外に、お金のお借入れができる「キャッシング機能」も付けることができます。キャッシング機能は、ご利用可能枠の範囲内なら1万円単位の少額からでもお使いいただけます。給料日前に、上司や同僚、友人のお誘いや冠婚葬祭などで急に現金が必要になった時に役立つ便利なサービスです。キャッシング機能をご利用になりたい方は、オリコのクレジットカードをお申込みの際に、キャッシング機能をご希望ください。

オリコカードのキャッシング機能については、以下のページをご覧ください。

すでにオリコのクレジットカードをお持ちの方で、キャッシング機能を追加したい方はeオリコの「ご利用可能枠増枠」メニューからお申込みご登録の変更が可能です。初めてeオリコを利用する場合は、無料のご利用登録をしましょう。

カードローンで借りる

また、キャッシング専用のカードを使った「カードローン」でのお借入れも可能です。クレジットカードのキャッシング機能と同じように、「提携ATM/CD」や「インターネット・電話」を使って簡単にお借入れができ、ご利用可能枠の範囲内であれば1万円単位で何回でもご利用いただけます。なお、カードローンは借りたお金の使い道に制限がなく、お借入れする際の担保や保証人も必要ありません。

オリコのカードローンについては以下のページをご覧ください。

また、以下のページでお借入可能か簡単に診断できますので、ご興味のある方は試してみてください。

各種目的ローンで借りる

オリコでは、高校・大学への進学、家のリフォームなど、様々な目的に合わせた各種ローンもご用意しています。

- 目的ローン

- 教育プラン(お子さまの授業料・塾の通学費などの教育費)

- リフォームプラン(ご自宅の増改築にかかる費用)

- 多目的プラン(旅行・資格取得・冠婚葬祭などにかかる費用)

- フリープラン(使い道は自由)

-

※多目的プランとフリープランは、事業性資金やローンの借換資金にはご利用いただけません。

オリコの目的ローンについて、詳しくは以下ページをご覧ください。

また、以下のようなオリコと提携する様々な加盟店でご利用できる提携ローンもご用意しております。

- オートローン(車やバイクの購入費)

- デンタルクレジット(歯の治療費)

- ウェディングローン(結婚式にかかる費用)

オリコの各種ローンについては、以下のページをご覧ください。

まとめ

今回は「借入とは何か?」という基本的なことから、借入の種類、借入先の選び方、借入や返済の方法まで、借入に関する様々な事項を解説しました。お借入れする方法にも複数ありますので、お借入目的を明確にし、無理のない返済計画を立てた上で、正しい知識をもとにお借入れをしましょう。

ローンの基礎知識をもっと見る

- カードローンとは?利用方法やメリットなど気になるポイントを解説!

- 借入とは?個人で借入を行う方法や種類をわかりやすく解説

- 金利ってなに?借入時の金利について

- ノンバンクとは?銀行との違いやおすすめの借入方法をわかりやすく紹介

- クレジットカードのキャッシング枠やカードローンの審査を徹底解説!オリコのサービスについても紹介

- カードローンの使い道・用途とは?おすすめのカードローンも紹介!

- ローンとは?メリットや目的別の種類、返済、金利についても解説

- 借入残高とは?ご利用可能枠とは何が違うの?

- 「総量規制」とはどういうもの?除外貸付や例外貸付とは?

- カードローンのご利用可能枠(借入限度額)とは?増枠や審査についても解説

- カードローンのお申込みには所得証明書(収入証明書)が必要?お申込み以外でも提出が求められる?

- カードローンの返済方法とは?返済シミュレーションもご紹介!

- カードローンのメリット・注意点とは?他のローンとの違いも解説

- 「所得証明書」とはどんな書類?どうやって発行する?

- 学生でもカードローンを利用できる?注意点やおすすめカードを紹介

- カードローンの在籍確認について解説!事前に知っておきたいポイントとは

- カードローンの金利とは?仕組みや計算方法を解説

人気の豆知識

- 借入とは?個人で借入を行う方法や種類をわかりやすく解説

- カードローンの返済方法とは?返済シミュレーションもご紹介!

- ショッピングリボ払いってなに?

- クレジットカードの支払いが遅れるとどうなる?遅れてしまったときの対処法

- リボ払いの一括返済とは?メリットや注意点について解説!

- 意外と知らないクレジットカードの魅力!メリットとデメリットとは?

- キャッシング機能とショッピング機能ってなに?どう違うの?

- ETCカードの作り方とは?クレジットカード有無による作り方の違いを解説

- クレジットカードとは?初心者でも簡単に理解できる仕組みを解説

- ミニマリストこそクレジットカードを作ろう!選び方やおすすめの理由を解説!

- フリーランスもクレジットカードは作れる!おすすめする3つの理由と選び方も解説