クレジットカードとは?初心者でも簡単に理解できる仕組みを解説

記事公開日:2020年12月24日

最終更新日:2024年03月24日

キャッシュレス決済が広がり、街中でもお会計にクレジットカードを利用する方が増えているように感じませんか。2023年3月末時点で3億860万枚が発行されており、年々発行枚数が増加しています。今や生活になくてはならないものとも言えるでしょう(参照:一般社団法人日本クレジット協会「クレジットカード発行枚数調査」)。

今回はこれからクレジットカードを作る初心者の方に向けて、クレジットカードの基礎知識についてご紹介します。

このページの最後には「クレジットカードを選ぶ時に、ここに注目したらいいのか!」、「こんなところでもクレジットカードが使えるのか!」、「困った時はこうしたらいいのか!」といった気づきを得られるため、ぜひ参考にしてみてください。

クレジットカードを知ろう

クレジットカードとは

クレジットカードとは、商品やサービスのお支払いを「後払い」にできる決済手段のことです。審査によってクレジットカード会社からの信用(クレジット)を得られると、クレジットカードが発行され、後払いができるようになります。

オリコのクレジットカードについての詳細はこちらの「クレジットカード」をご参照ください。

プリペイドカードやデビットカードとの違いは?

クレジットカードとプリペイドカード、デビットカードは、お金が必要になるタイミングが異なります。

プリペイドカードは、事前にお金をチャージして使うカード、デビットカードは「即時払い」ができるカードのことです。

クレジットカードとプリペイドカード、デビットカードの違いをまとめると、以下になります。

| カードの種類 | お支払方法 | カードの利用とお支払い |

|---|---|---|

| クレジットカード | 後払い | クレジットカードを利用した翌月以降に、指定した金融機関の口座から引落しが行われます。 |

| プリペイドカード | 前払い | 事前にカードにお金をチャージして使用します。ご利用時は、残高から引かれ、チャージ金額が不足している場合には利用できません。 |

| デビットカード | 即時払い | 指定した金融機関の口座からリアルタイムに引落しが行われます。指定した金融期間の口座の残高が不足している場合にはお支払いできません。 |

どういう仕組みで成り立っている?

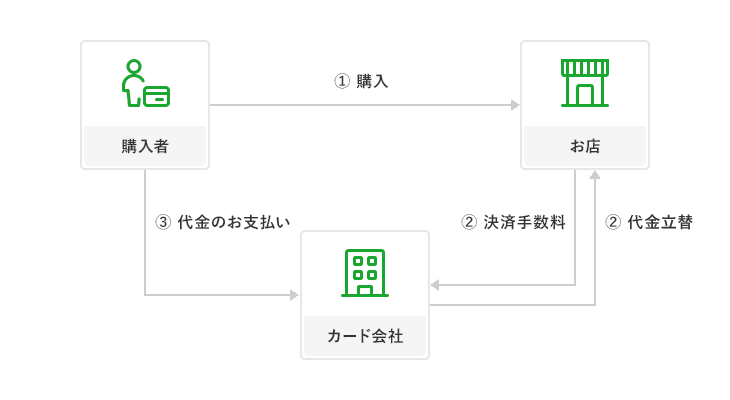

クレジットカードを使っていても、仕組みまで知らない方も多いのではないでしょうか。クレジットカードの仕組みは、簡単に説明すると下記の図のようになっています。

1購入

まず購入者がクレジットカードでお店の商品を購入します。この時点では、お金のやり取りは発生していません。つまり、現金がない状態でも商品を手にすることができるわけです。この時点で分割払いやリボ払いを選択した場合、購入者に手数料の支払義務が発生します。手数料はクレジットカード会社によって異なります。

2代金立替/決済手数料

「購入者がクレジットカードを利用した」という情報がクレジットカード会社に届くと、クレジットカード会社はお店に対して購入代金を立替払いします。この際にお店からクレジットカード会社に対して決済手数料(加盟店手数料)が発生するため、実際には購入代金から決済手数料を差し引いた金額がお店に支払われることになります。日本では決済手数料はお店側が負担するよう定められています。つまり、購入者がお支払いをする必要はありません。

3代金のお支払い

購入者からクレジットカード会社に対して口座引落等の方法で購入代金分の金額が支払われます。購入者にとってはこの時点で初めてお金のやり取りが発生します。

クレジットカードの種類とは?

クレジットカードの種類は、下記3つの観点から分類されます。

- 国際ブランド

- 発行する会社

- グレード(ステータス)

主要な国際ブランドは5種類!

クレジットカードには国際ブランドが存在しています。国際ブランドは、主に、Mastercard(マスターカード)、Visa(ビザ)、JCB(ジェーシービー)、American Express(アメリカンエキスプレス)、Diners Club(ダイナースクラブ)の5種類に加え、近年では銀聯(ぎんれん)、Discover Card(ディスカバーカード)も名を連ねています。ブランドによっては使用できるお店、できないお店があります。

発行する会社

クレジットカードは発行会社によっても、さまざまな違いがあります。発行会社は下記の3つに分けられます。

- 信販系クレジットカード:ローンサービスや割賦払いを提供している信販会社が発行するクレジットカード

- 銀行系クレジットカード:銀行が発行しているクレジットカード

- 流通系クレジットカード:スーパーなど流通業者が発行しているクレジットカード

オリコは信販会社であるため、オリコのクレジットカードは「信販系クレジットカード」にあたります。

グレード(ステータス)

クレジットカードにはグレード、つまりランク付けのようなものがあります。一般的にクレジットカードは、下記のように分けられています。

-

※クレジットカード会社によって異なります。

スタンダードカード

年会費が無料あるいは安価になっており、特典や優待などのサービス内容、付帯保険については必要最低限であることが多い傾向にあります。初めてクレジットカードを作る場合には、使い方に慣れるという意味でもこちらのグレードからスタートしてみることをおすすめします。

オリコのスタンダードカードには、年会費無料でポイント還元率の高い「Orico Card THE POINT」があります。

ゴールドカード

スタンダードカードと比較すると、特典や優待などのサービス内容が手厚くなっています。その分年会費は、数千円~数万円程になることもあります。スタンダートカードより優位な条件で特典や優待などのサービスを受けることができます。

オリコのゴールドカードには「Orico Card THE POINT PREMIUM GOLD」があります。

- 特長

-

1年会費:1,986円(税込)

-

2還元率は常に1.0%以上!100円で1オリコポイントがたまります!

-

3入会後6ヵ月間はポイント還元率が2.0%にアップ!

-

4オリコモールのご利用でさらに1.0%のオリコポイントを特別加算!

-

5電子マネーのご利用でさらに0.5%のオリコポイントを特別加算!

-

6ショッピングリボ払いのご利用でさらに0.5%のオリコポイントを特別加算!

-

7たまったオリコポイントは500ポイントからリアルタイムに交換可能ですぐに使えます!

-

8最高2,000万円の海外旅行傷害保険が付帯!

-

9国内外の宿泊施設、飲食店等の各種施設が優待価格で利用可!

-

-

※オリコモール特別加算(1.0%)は一部対象外のショップがあります。

プラチナカード

プラチナカードとは、ゴールドカードのサービスをさらに進化させたもの。ゴールドカードまでは基本的に誰でもお申込可能ですが、プラチナカードの場合はクレジットカード会社からの招待制になっているケースも多いです。年会費は2~10万円程度に設定しているクレジットカード会社が多くなっています。

オリコのプラチナカードには「Orico Card THE PLATINUM」があります。オリコカードのプラチナカードは18歳以上の方がお申込可能となっています。

Orico Card THE PLATINUM

(オリコカード ザ プラチナ)

最強のパフォーマンス!使えるプラチナカード、オリコカード ザ プラチナ!

- 特長

-

1年会費:20,370円(税込)

-

2オリコ史上最高のポイント還元率!常時1.0%以上、誕生月の還元率は2.0%

-

3コンシェルジュサービス!24時間・365日さまざまなご要望にお応えします。

-

4多彩な空港サービス!国内外の無料空港ラウンジサービス、無料手荷物宅配など。

-

5豊富なT&Eサービス!厳選レストラン1名無料など。

-

6充実付帯保険!最高1億円の旅行傷害保険、業界初の個人賠償責任保険など。

-

複数枚のクレジットカードを持つことは可能?

お申込後の審査に通れば、クレジットカードを複数持つことは可能です。1枚だけを利用するよりも複数枚を上手に使い分けるほうが、便利でおトクになることもあります。

クレジットカードにはそれぞれ特徴があります。例えば、年会費が無料のもの、ポイント還元率が高くポイントがたまりやすいもの、保険・サービスが充実したもの等です。複数枚のクレジットカードの良いところを組み合わせて利用するのがおトクになるコツです。組み合わせ例として3つのパターンをご紹介します。

パターン1サブのカードに特定の施設・サイトでおトクなクレジットカードを活用する

ポイント還元率が高く、たまったポイントを使いやすいクレジットカードをメインで使い、特定の商業施設やサイトで割引がある等、特化したクレジットカードをサブとして使う等の工夫をすれば、いつものお支払いが、よりおトクになります。

パターン2サブのカードに旅行傷害保険が充実しているクレジットカードを活用する

旅行がお好きな方は、2枚目のサブのクレジットカードとして旅行傷害保険が充実しているカードを選びましょう。毎回の旅行で保険に加入する手間と費用を省くことができ、万が一の際にも安心です。

パターン3国際ブランドが異なるクレジットカードで使える範囲を広げる

特に海外旅行によく行く方は、国際ブランドに注目しましょう。先ほど「クレジットカードの種類とは?」でお伝えしたように、クレジットカードには国際ブランドがあり、ブランドによって使用できるお店、できないお店があります。Mastercard(マスターカード)とVisa(ビザ)とのクレジットカードを持つなど、異なる国際ブランドのクレジットカードを持っておくことで、利用できる範囲を広げることができます。

クレジットカードを持つ3つのメリットとは?

クレジットカードのメリットは多数ありますが、その中から代表的なメリットを3つ紹介します。

- ポイントがたまる!

- さまざまなクレジットカードの保険・サービスの利用ができる!

- 現金を持ち歩く必要がなくなる!

クレジットカードのメリットについて具体的な内容は、以下のページで詳しく解説しています。

01ポイントがたまる!

お支払金額に応じてクレジットカード会社のポイントがたまることが最大のメリットです。クレジットカードでお支払いすると、クレジットカード決済が可能なお店でポイントがたまります。たまったポイントは、すぐに使えるギフト券や各種ポイントに交換できたり、マイルや商品券と交換できたり等、利用方法はさまざまです。ポイントをためる際に覚えておきたいのが、ポイント還元率です。クレジットカードの利用額に応じてポイントが還元される仕組みです。

ポイント還元率は一般的に0.5%ほどが多いですが、Orico Card THE POINT PREMIUM GOLD(オリコカード ザ ポイント プレミアム ゴールド)であれば、常に1.0%以上です。おトクにご利用できるおすすめのカードです。

-

Orico Card THE POINT PREMIUM GOLD

(オリコカード ザ ポイント プレミアム ゴールド)

02さまざまなクレジットカードの保険・サービスの利用ができる!

クレジットカードを手にすれば、さまざまな付帯サービスが利用できます。例えば、海外旅行に頻繁に行かれる方に魅力的なのが付帯保険サービスです。国内外の旅行で使える傷害保険やショッピング保険等、便利な保険が付帯されているカードもあるので、旅行が好きな方にはおすすめです。

03現金を持ち歩く必要がなくなる!

クレジットカードを持つことによってキャッシュレス化が実現、スマートにお会計ができます。つまり、お財布の中には必要最低限のお金だけを入れておけば良いのです。万が一、お財布を紛失してしまった場合でも、所定の手続きを行うことでクレジットカードの利用を停止する等して被害を最小限にとどめられるかもしれません。なお、オリコのクレジットカードを紛失してしまった場合は「カードの紛失・盗難連絡と手続きの流れ」をご確認ください。

オリコのクレジットカード 3つの魅力とは?

オリコの最大の魅力は、ポイントがためやすく、使い道が豊富なこと!

お支払いを現金からクレジットカードに変えるだけで、ポイントがたまります。たまったポイントはすぐに使えるギフト券や各種ポイントに交換できるなど、使い道が豊富なことも魅力です。

その他にも、オリコのクレジットカードにはさまざまな魅力があります。

クレジットカードを作ろう

どうやって選べばいい?

クレジットカードを選ぶ際の基準は多岐に渡ります。「年会費」、「ポイント還元率」、「ポイントの使い道」、「付帯保険の金額」、「電子マネーやタッチ決済の利用可否」、「国際ブランド」等、挙げればキリがないほどです。細かいところまで確認して自分に最適なクレジットカードを吟味するのが1番ですが、クレジットカード初心者としてはそこまで考えられない…というのが本音でしょう。それなら最低限、以下の項目を確認しておくことをおすすめします。

- 年会費

- ポイント還元率

- ポイントの使い道

最低限、「年会費」、「ポイント還元率」、「ポイントの使い道」という3つの項目を確認すれば、クレジットカード選びで失敗しにくくなるでしょう。

クレジットカードを選ぶ時の基準を、より詳しく知りたい方はこちらの「おすすめの人気クレジットカードはどれ?選び方・比較の仕方は?」をご参照ください。

年会費はいつ支払うの?

年会費を支払うタイミングは、クレジットカード会社によって異なります。オリコの場合は定期更新の場合、「カード有効期限記載の月の翌月27日」に指定の口座より引落しとなります。例えば、有効期限が03/27と記載されている場合、毎年4月が年会費のご請求月となります。なお、新規発行時は会員登録月の翌々月27日に指定の口座より引落しとなります。会員登録日はカードお届け時の台紙をご確認ください。

-

※27日が土日祝日の場合は翌営業日がお引落日となります。

年会費に相応しい付帯サービスや保険がある

年会費がかかるものに関しては、それに相応しいだけのサービスを受けられる特徴があります。年会費の金額だけ見て決めるより、使いたいサービスと年会費を見比べて検討すると良いでしょう。

オリコの保険・サービスの詳細は以下をご参照ください。

オリコのおすすめのクレジットカードは?

「どれにすべきか決まらない……」、「特にこだわりはないからおすすめを教えて」といったように、選ぶ時の注目すべき点は分かっても、なかなか自分では選べない方もいるでしょう。そんな方にはOrico Card THE POINT(オリコカード ザ ポイント)をおすすめしています。

その他のおすすめカード

また、こちらの「〇〇別に見るあなたにぴったりなカード」では、職業や世代別、趣味や用途別におすすめのクレジットカードをご紹介していますので、こちらもご活用ください。

クレジットカードはどうやって作るの?

クレジットカードを作成する際に必要なものは、以下の3つです。

- 本人名義の金融機関の口座

- クレジットカードの登録・受け取りに必要な住所

- 運転免許証や健康保険証などの本人確認書類(顔写真付き身分証)

また、お申込みをする際には、個人情報の提供が求められるため、以下の情報を事前に準備しておくとスムーズです。

- 住所や電話番号

- 現在の住居に住んでいる年数

- 税込の年収

- 勤務先の住所や電話番号

- 他社無担保ローンの情報 など

また会社勤めの方は、勤務先の会社名、住所、電話番号、従業員数や勤務年数なども確認しておきましょう。

クレジットカードの申込みは主にオンラインで完了できる設計になっていますが、オンラインではなく書類で申込手続きを行う場合は銀行印が必要です。

クレジットカードの作り方についての具体的な内容は、以下をご確認ください。

お申込方法は?お申込みから発行・受取まで

インターネットでのお申込み

オリコの場合は下記の流れでお申込みいただけます。

- オンラインでお申込み

- 審査・入会申込書送付

- 入会申込書に記入・返送

- カード発行

- カードのお受け取り

-

※オンライン受付対象の金融機関の口座をお持ちの方は、お申込時に引落口座を一緒にお手続きいただけます。お申込時に引落口座のお手続きが完了した場合、口座振替依頼書の郵送でのご提出が不要です。

郵送でのお申込み

オリコの場合は下記の流れでお申込みいただけます。

- オンラインでお申込み

- 審査・入会申込書送付

- 入会申込書に記入・返送

- カード発行

- カードのお受け取り

店頭でのお申込み

必要事項の入力・記載を店頭で行うというものです。

なお、オリコのクレジットカードをお申込みする際の具体的な手順はこちらの「入会の流れ」をご参照ください。

誰でもクレジットカードを作れるの?条件はある?

クレジットカードを作る時には2つの条件があります。

- 満18歳以上

- 支払能力

「支払能力」の判断材料には安定した収入の有無や信用情報が参照されます。信用情報とは、個人の借入れや、ローンやクレジットカードの利用履歴、支払状況、未払いの債務、破産情報などが含まれる重要なデータです。またクレジットカードには、年齢制限が設けられている場合もあるため、注意しましょう。

クレジットカードを作る時にはどうして入会審査があるの?

クレジットカード会社はクレジットカード利用者からご利用代金を受け取る前にお店へ支払いを行います。もし支払いしない方、支払いできない方の分を立て替えてしまったらクレジットカード会社が不利益を被ることになります。そうならないよう、「お支払能力はあるのか」、「誠実に返済する方なのか」といった観点から入会審査をする必要があるのです。

クレジットカードが届いたらすることは?

新しいクレジットカードが届いたら、以下の2つを行いましょう。

- クレジットカードに書かれた氏名(ローマ字)に間違いがないか確認する

- クレジットカードの裏面にサインをする

クレジットカードの裏面には「ご署名」の欄があるので、ここに自筆でサインしてください。サインをすることによって、紛失・盗難時にも第三者による不正利用のリスクを軽減できます。なお、オリコでは紛失・盗難で不正利用された場合には、お届けいただいた60日前にさかのぼり、それ以降に不正利用された損害をオリコが負担します。ただし、ご本人さまのサインのないクレジットカードの場合には、この紛失・盗難保障が適用されない場合がありますので、ご注意ください。こうした理由がありますので、クレジットカードが届いたらすぐにサインをしておきましょう。

クレジットカードを使おう

利用シーンは?何に使えるの?

クレジットカードの機能としては、ショッピング機能とキャッシング機能の大きく2種類があります。それぞれどんなことができるのでしょうか。また、どういうシーンで利用できるのでしょうか。

ショッピング機能

ショッピング機能はクレジットカードのメイン機能です。お支払いをするための機能になります。商品を購入する時や、サービスを利用する時のお会計に利用でき、後払いが可能になります。

利用シーン

キャッシング機能

キャッシング機能とは、現金を借りる機能です。ATM等からお金を引き出すことができます。キャッシングはクレジットカードを申し込む時に上限となる額を希望することで、審査によって利用可能枠が決定されます。返済は翌月一括払いやリボ払い等から選べます。なお、キャッシングの場合は手数料が発生します。手数料はクレジットカード会社によって異なるので必ずチェックしておきましょう。

利用シーン

- 急な出費で現金が必要な時

- 海外で現地の通貨が必要になった時

なお、ショッピングでもキャッシングでも、海外で利用する際には国際ブランドが付帯されている必要があります。

キャッシングについての具体的な内容は、以下をご確認ください。

クレジットカードの使い方は?

クレジットカードの使い方は非常に簡単です。「店舗で使う場合」、「インターネットショッピングで使う場合」、「海外で使う場合」の3つに分けてお伝えします。

クレジットカードの使える場所や注意点などの使い方については、具体的に以下ページで詳しく解説しています。

店舗でクレジットカードを利用する場合

店頭でクレジットカードを利用する際の一般的な流れは、以下のとおりです。

- クレジットカード払いができるか確認をする

- 店員にクレジットカードを渡すもしくは自身で決済用端末に挿入する

- 必要に応じてサインか暗証番号の対応をする

また、「タッチ決済」に対応している店舗も続々と増えています。

タッチ決済とは、決済端末にクレジットカードやスマ―トフォンをかざすだけで支払いが完了する、非接触型の決済方法です。クレジットカードに国際ブランドマークとタッチ決済対応マークがあれば、国内に限らず海外でもタッチ決済が利用できます。

タッチ決済を利用する際の手順は、以下のとおりです。

- クレジットカードに国際ブランドマークとタッチ決済対応マークがあることを確認する

- 会計時に「(国際ブランド名)のタッチ決済で支払います」と伝える

- 店舗の従業員から指示があったあと決済端末にクレジットカードをかざす

- レジ画面に支払完了の旨が表示されたことを確認する

タッチ決済では支払いがスムーズになるだけでなく、タッチ決済限定のキャンペーンが行われることもあります。そのためタッチ決済に対応しているクレジットカードの場合には、積極的に利用するとよいでしょう。

インターネットショッピングで使う場合

インターネットショッピングで購入する場合には、代金引換やコンビニ支払いを利用することもできますが、お支払いに手間がかかったり手数料がかかったりします。それに対して、クレジットカード払いなら手数料もかからないうえに、お支払いは後日口座から自動的に引き落とされるので、便利でおすすめです。

- 購入したい商品をカート(カゴ)に入れ、購入画面(精算画面)に進む

- 住所や氏名などの基本情報を入力する

- 支払方法としてクレジットカードを選択してクレジットカード情報を入力する

- お支払いを確定させる

- 商品を受け取る

- 指定口座からご利用料金を引落し

インターネットショッピングでクレジット決済をする時、カード番号や有効期限とは別に、セキュリティコードの入力が求められます。セキュリティコードとは、クレジットカードの裏面または表面に記載された3桁もしくは4桁の番号のことで、カードを所有していない第三者による「なりすまし決済」等の不正利用を防止するためのコードです。詳細はこちらの「クレジットカードのセキュリティコードってなに?」をご参照ください。

海外で使う場合

海外でクレジットカードを使う場合も基本的には国内利用と同じです。海外のスーパーなどでお買い物をした際にレジで店員にクレジットカードを渡しましょう。もしくは自身で決済用端末に挿入します。また、海外のレストランを利用する場合には、伝票にクレジットカードをはさみ、店員に差し出せばOKです。サインの文字についても海外だからといってローマ字にするわけではなく、日本で使っているものと同じ文字で記入します。国によってはチップが必要になるケースもあります。この場合もクレジットカードでチップのお支払いができます。海外のレストランでクレジットカード払いをする際の一般的な流れは以下の通りです。

- 店員から伝票を受け取る

- 代金をチェック

- Gratuity(Tip)の欄にチップの金額と支払合計金額を記入する

- クレジットカードと伝票を渡す

伝票にはTipではなく、Gratuityと表記されていることが多いので覚えておきましょう。

利用した分はどうやって支払う?

商品購入やサービス利用時のお会計で後払いにできるクレジットカード。実際のお支払いは、いつ、どのように行われるのでしょうか?

クレジットカードのお支払いは1ヵ月ごとにまとめて、翌月にお支払いとなります。お支払日には、クレジットカード作成時にあらかじめ指定した金融機関の口座から前月分のご利用額が引き落とされるという流れです。なお、クレジットカード会社によって1ヵ月の集計期間や支払日が異なるので使用しているクレジットカード会社の公式サイトなどで確認しましょう。

オリコの場合には、毎月1日から末日までのご利用確定分を、翌月27日に引落しとなります。例えば5月1日~5月31日ご利用確定分の金額は、6月27日にお支払いとなります。

お支払方法は大きく分けて4種類ある

| 方法 | 概要 |

|---|---|

| 1回払い | 一括払いとも呼ばれますが、利用した分の金額を翌月に1回でお支払いすることです。 |

| 分割払い | 複数回(複数月)に分けてお支払いする方法です。ご利用額の支払回数に応じた金額を支払います。オリコの場合は最大36回払いとなります。

|

| ボーナス一括払い・二括払い | ボーナス月までお支払いを据え置くことができるお支払方法です。お支払月は、ボーナス月に合わせてお買い物の際に指定します。オリコの場合、お支払月は夏期6月・7月・8月、冬期12月・1月のうちからお選びいただけます。 |

| リボルビング払い | ご利用金額やご利用件数に関わらず毎月の支払いがほぼ一定となるお支払方法です。※リボルビング払いには所定の手数料がかかります。 |

手数料ってかかるの?

お支払方法によって手数料に違いがあります。基本的には1回、または2回でのお支払いの場合には、手数料がかかりません。

手数料がかからないお支払方法

- 1回払い

- 分割払い(2回払い)

- ボーナス一括払い・二括払い

お支払回数を3回以上にした場合には手数料がかかります。手数料がどのくらいかかるのかを決める「手数料率」に関してはクレジットカード会社ごとに異なりますので、各クレジットカード会社のWebサイトを確認しましょう。

なお、オリコの手数料の詳細は以下に記載しております。

クレジットカードを使ううえでの注意点は?

クレジットカードを利用するうえでの注意点は以下の3つです。

- ご利用可能枠(限度額)を確認する

- 支払期限を守る

ご利用可能枠(限度額)を確認する

クレジットカードの申込時には、信用情報や返済能力などを踏まえて審査が行われます。その結果によって、ご利用可能枠(限度額)は1人ひとり異なります。ご利用可能枠(限度額)とは、クレジットカードを利用できる上限金額のことです。上限に達した場合クレジットカードの利用ができないため、クレジットカードが届いたあと、自身がいくらのご利用可能枠(限度額)かを確認することが重要です。

支払期限を守る

クレジットカードを利用した際は、支払期限を守りましょう。万が一支払いが滞ってしまった場合には、信用情報に取引事実として延滞情報が登録されます。また、クレジットカード発行時やローンの契約を結ぶ際など、クレジットカード会社は信用情報を参照します。支払期限は必ず守りましょう。

クレジットカードを安全に使う方法は?

クレジットカードを安全に使用する方法は、以下の4つです。

- 暗証番号は推測されにくいものにする

- 本人認証サービスに登録する

- SSL技術を利用したWebサイトを利用する

- 利用明細を毎月チェックする

暗証番号は推測されにくいものにする

クレジットカードの暗証番号は、推測されにくいものを設定しましょう。例えば連続した数字や生年月日などは、他人に推測されやすいといえます。また複数のクレジットカードを利用する場合は、同じ暗証番号に設定しないように気をつけましょう。

- 本人認証サービスに登録する

不正利用を防ぐための対策として、「本人認証サービスへの登録」も欠かせません。本人認証サービスとは、オンラインショッピングを安全に行っていただくためのサービスです。本人認証サービス対応加盟店でショッピングをする際に、クレジットカード番号と有効期限のほかに、ご利用状況に応じて「ワンタイムパスワード」を入力することで、本人認証を行います。第三者の「なりすまし」による不正利用を防止するサービスですので、必ず登録するようにしましょう。オリコでは、お客さまにより安心してお使いいただくために、本人認証サービスを導入しております。オリコの本人認証サービスは、「eオリコ」よりご登録いただけます。詳細は、「本人認証サービスについて」をご確認ください。

SSL技術を利用したWebサイトを利用する

SSL技術とは、インターネット上の通信を暗号化する技術です。SSL技術を利用したWebサイトでは、Webブラウザとサーバー間のデータ通信を暗号化し、第三者に内容を読み取られないように対策しています。クレジットカード情報を登録する際には、SSL技術を利用している安全性が確保されたWebサービスかどうかを確認することが大切です。

一般的には、クレジットカードが利用できる店舗(Web・実店舗)は割賦販売法に基づき、セキュリティ対策が義務付けられているため安心してご利用いただけます。

利用明細を毎月チェックする

クレジットカードを利用した際は、利用明細を毎月確認しておきましょう。

利用明細を確認することで、万が一不正利用されていてもいち早く気づけるため、被害を最小限に抑えられます。

クレジットカードを利用した際に受け取ったレシートやお客さま控えを保管しておき、利用明細と照らし合わせるとよいでしょう。

クレジットカード会社側も不正利用をモニタリングで抑止しており、疑わしい取引があれば保留にすることがあるため、常に自身の取引を確認する習慣をもつことがおすすめです。

クレジットカードをおトクに使おう

便利なクレジットカードは、ポイントを意識すると更におトクに使うことができます。

賢くポイントをためるコツ

コツ1 ポイント還元率の高いクレジットカードを選ぶ

例えば、200円の利用で1ポイントがたまる場合は、ポイント還元率が0.5%ということになります。100円で1ポイントがたまる場合は、ポイント還元率1.0%です。この場合、前者のポイント還元率0.5%のものよりも後者の1.0%のほうが、多くのポイントをためられます。

賢くポイントをためるために、ポイント還元率に注目してクレジットカードを選ぶのがコツです。

コツ2 クレジットカード会社のWebサイトを通して購入する

通販サイトで商品を購入するなら、今よりもっとポイントを得られるチャンスです。クレジットカード会社はポイントモールを運営していることが多く、このポイントモールを経由・クレジットカード決済をすれば、もらえるポイントが通常より多くなります。

クレジットカードを利用すればポイントがたまりますが、それに加えて、ポイントモール経由でネットショッピングをした場合には、ポイントモールの利用のポイントを獲得できます。ポイントモールによってポイントの仕組みは異なりますが主に、「ショップごとに設定された割合でのポイント」と「クレジットカードごとに設定された特別加算ポイント」が付与されます。

ちょっとしたコツで通常よりも2倍3倍それ以上のポイントを獲得できるのです。しかも方法は簡単、ポイントモール経由でインターネットショッピングをして、クレジットカード決済を選ぶだけです。

オリコにもポイントモール「オリコモール」があります。また、オリコモール利用でポイントが特別加算されるカードがあります。例えば、Orico Card THE POINT PREMIUM GOLD(オリコカード ザ ポイント プレミアム ゴールド)ではオリコモールご利用時は通常の獲得分に加えて一部ショップを除き1.0%の特別加算ポイントを得ることができます。Orico Card THE POINT PREMIUM GOLDを利用して0.5%還元のショップで買い物をした場合、そのショップの還元率0.5%、Orico Card THE POINT PREMIUM GOLDの通常還元率の1.0%、さらに特別加算ポイント1.0%で、合計の還元率は2.5%となります。普段からオリコのクレジットカードを使って通販サイトを利用している場合、やるべきことは「オリコモールを経由するだけ」です。たったそれだけで、おトクにショッピングを楽しめます。

こんな時はどうする?

最後に、クレジットカードについてのよくある質問をご紹介します。

暗証番号を忘れてしまった時はどうする?

店頭でクレジットカード払いをする際には、暗証番号の入力を求められることがあります。手当たり次第に番号を入力し、一定回数を超えて誤入力をすると暗証番号にロックがかかり、クレジットカードの利用ができなくなることがありますので注意が必要です。

暗証番号を忘れてしまった場合は、お持ちのカード発行会社にお問合せましょう。

オリコカードの暗証番号確認方法はこちらの「暗証番号をお忘れ/変更の場合」をご確認ください。

クレジットカードを紛失してしまった時はどうする?

お財布を落とす、盗難に遭うなどの理由からクレジットカードを紛失するケースもあります。紛失・盗難に気づいた場合にはすぐに下記紛失・盗難受付ダイヤルまでご連絡ください。同時に、最寄りの警察署や交番へもお届けください。

オリコのお問合せ先(紛失・盗難受付ダイヤル)

国内での

紛失・盗難の場合

-

※当社は電話リレーサービスに対応しています。

受付時間:24時間年中無休

-

※一部の電話機からはご利用いただけない場合がございます。

受付時間:24時間年中無休

-

※PHSを除く

-

※上記ナビダイヤルからの通話料はお客さまのご負担となります。

-

※紛失盗難のご連絡は会員さまご本人からお願いいたします。

海外での

紛失・盗難の場合

受付時間:24時間年中無休

-

※81は日本の国コードです。

-

※ご利用の際は、現地の国際ダイヤル利用方法を確認のうえ、コレクトコールをご指定しておかけください。

-

※一部の国ではコレクトコールをご利用いただけません。

なお、オリコではクレジットカードの紛失・盗難により、第三者に不正に使用された場合、届け出た60日前にさかのぼり、それ以降に不正使用された損害が補償される「紛失・盗難保障」があります。補償を受けるには以下の3つの手続きが必要になります。

- クレジットカード会社に連絡

- 警察への届け出

- クレジットカード会社への書類の返送

-

※会員さまの重大な過失が原因で発生した損害などについては、補填できない場合があります。

-

※ご本人さまのサインのないカードは紛失・盗難保障が適用されない場合があります。ご利用になる前にご確認ください。

不正利用に遭ったかもしれない場合はどうする?

誰しもクレジットカードの不正利用の被害に遭う可能性はあります。利用明細を確認して身に覚えのない請求があった場合には以下の確認をしてください。

- 利用明細に書いてある日付や店舗を確認する

- 利用先が大手通販サイト名称等で詳細な店舗が不明瞭の場合には各利用先に確認する

- 家族カードの利用分でないか確認する

- 自動更新のサービスを利用していないか確認する

上記で確かめた結果、不正利用が疑われる場合にはクレジットカード会社へ連絡してください。

詳細はこちらの「不正利用かどうかを確かめる方法とは?」をご確認ください。

オリコの場合には以下からオリコカードセンターにご連絡ください。

引落しができなかったらどうなる?

クレジットカードのお支払いが遅れてしまうと、信用情報にご利用者さまの遅延情報が登録されます。お借入れをする際やクレジットカードを発行する際、ローンの契約時は、信用情報も踏まえて審査が行われます。一時のお支払遅延だけでなく、その後のご利用にも影響する可能性があるため、引落日の前日までに引落口座の残高を確認しましょう。

「今月支払いが間に合わないかも…」という時はどうする?

クレジットカードを使いすぎてしまい、ご利用金額を確認した時に驚く…といったケースもあるでしょう。お会計時のお支払手続きを済ませた後に、リボ払い(リボルビング払い)に変更できるサービスです。リボ払いにすることで、お支払いを複数月に分散させることができます。

オリコでもお支払手続きの後でリボ払いに変更できる「マイ月リボ」「あとリボ」というサービスをご用意しております。これがあれば万が一の際も安心です。

さらに、クレジットカードによっては引落しを1ヵ月遅らせることのできるサービスもあります。オリコでは、お支払いをリボ払いにしたうえで、引落しを1ヵ月遅らせる「支払PASS」というサービスもご利用いただけます。

大前提として、クレジットカードを計画的にご利用いただくことは重要ですが、予想外のことで急な出費が起こる場合には「マイ月リボ」や「あとリボ」、「支払PASS」などの毎月の返済が軽減できるサービスを上手に活用しましょう。

有効期限を過ぎても新しいクレジットカードが届かない場合はどうする?

有効期限を過ぎても新しいカードが届かない場合は以下のような状況が考えられます。

- 不在で受け取れなかったケース

- クレジットカードの更新ができなかったケース

不在で受け取れなかったケース

クレジットカードは簡易書留で発送されるため、不在で受け取れないことがよくあります。不在通知が郵便受けに入っている場合は、配送業者が一時的にクレジットカードを保管している可能性があるため、配送業者に問い合せましょう。保管期限が過ぎている場合は、クレジットカード会社に返送され、約1週間で再送されることが一般的です。

クレジットカードの更新ができなかったケース

クレジットカードは更新時も審査が行われるため、利用状況によっては更新できない可能性もあります。更新審査を通過できていない場合には、更新が行われず、ハガキやメールで通知が届きます。クレジットカードの有効期限が来ると利用できなくなります。

「ハガキやメールで通知が届いていないのに、クレジットカードも受け取れていない」といった場合は、手元にあるクレジットカードの裏面に記載されている問い合わせ先に連絡しましょう。

今回はクレジットカードの基礎知識について、「知る」、「作る」、「使う」の3つの観点からご紹介しました。現金払いをクレジットカード払いに変えるだけで、ポイントがためられたり、持ち歩く現金が少なくなってお財布の中身がスッキリしたりするなど、さまざまなメリットがあります。たまったポイントはお買い物や旅行の費用として使えるため、普段と同じお買い物をしても、クレジットカード払いなら自分にご褒美を買うこともできます。

オリコのクレジットカードでは便利なクレジットカード払いに加えて、ポイント還元率が高い特徴もあります。オリコでは、さまざまなクレジットカードを取り揃えているため、あなたにピッタリのクレジットカードが見つかります。

主に現金を使用している方は、ぜひおトクで便利に使えるクレジットカードを生活に取り入れてみましょう。

クレジットカードの基礎知識をもっと見る

- クレジットカードの有効期限はいつまで?更新手続きの方法について

- クレジットカードとは?初心者でも簡単に理解できる仕組みを解説

- クレジットカードのメリットとは?魅力や注意点、おすすめカードを解説

- クレジットカードの引落日とは?決済日・締日・確定日についても解説!

- クレジットカードの使い方とは?使える場所やお店についても解説!

- クレジットカードの種類とは?国際ブランドや会社、グレード別の違いを解説!

- クレジットカードの作り方は?必要なものから注意点まで初心者向けに解説

- クレジットカードに年齢制限はある?年齢別のおすすめカードを紹介

- クレジットカードの利用伝票は領収書になる?

- クレジットカードの暗証番号を忘れたらどうすればいい?

- クレジットカードのセキュリティコードってなに?

- クレジットカードのインビテーションとは?メリットや注意点を解説!

- クレジットカードの裏面にサイン(署名)はしてありますか?

- 信用情報とは?クレジットカードやローン審査で重要になる!

- 家族カードのメリットって?クレジットカードの基礎知識

- クレジットカードの名義人とは?他人のカードを使用することはできる?

- おすすめの人気クレジットカードはどれ?選び方・比較の仕方は?

- クレジットカードの入会審査とは?審査の流れや必要書類は?

- クレジットカード決済の仕組みとは?利用時の流れやお支払方法の種類を紹介!

- クレジットカードの年会費とは?無料のものはある?いつ払う?

- ゴールドカードの比較方法や選び方は?高還元率のおすすめカードは?

- ゴールドカードのメリットは?スタンダードカードとは一味違うメリットを大公開

- ゴールドカードとは?所有するメリットやおすすめゴールドカードをご紹介

- プラチナカードとは?ゴールドカードとの違いや5つのメリットを解説

- 住宅ローンを返済中にクレジットカードやカードローンは発行できる?

- クレジットカードやカードローンに保証人は必要?

- プロパーカードとは?提携カードとの違いは?

- クレジットカードの金利(貸付の利率)・手数料率はどうやって決まる?

- ご利用残高って一体何?ご利用可能額や限度額との違いを解説

- 学生のうちからクレジットカードを使って、キャッシュレスデビューをしよう!選び方や注意点も解説

- アルバイトでもクレジットカードを作れる?申込む際のポイントは?

- 転職したらクレジットカードの手続きは必要!手続きしないときの注意点や変更方法

- 初めてのクレジットカードにおすすめの1枚を紹介!選び方や注意点など、クレジットカードを選ぶ上で知っておきたいポイントを解説

- クレジットカードが届く前に使える?急いでいる人も即日利用できる方法を解説

- デジタルカードの使い方とは?作り方や利用する際の4つのポイントも解説!

- デジタルカードとは?プラスチックカードとの違いやメリット、注意点を解説

- フリーランスもクレジットカードは作れる!おすすめする3つの理由と選び方も解説

人気の豆知識

- 借入とは?個人で借入を行う方法や種類をわかりやすく解説

- カードローンの返済方法とは?返済シミュレーションもご紹介!

- ショッピングリボ払いってなに?

- クレジットカードの支払いが遅れるとどうなる?遅れてしまったときの対処法

- リボ払いの一括返済とは?メリットや注意点について解説!

- 意外と知らないクレジットカードの魅力!メリットとデメリットとは?

- キャッシング機能とショッピング機能ってなに?どう違うの?

- ETCカードの作り方とは?クレジットカード有無による作り方の違いを解説

- クレジットカードとは?初心者でも簡単に理解できる仕組みを解説

- ミニマリストこそクレジットカードを作ろう!選び方やおすすめの理由を解説!

- フリーランスもクレジットカードは作れる!おすすめする3つの理由と選び方も解説